Il primo calo delle scorte minerarie di platino dopo ben quattro anni, insieme al record fatto registrare dalle vendite di autovetture, hanno rappresentato i due elementi preponderanti per quel che concerne le performance del metallo: in effetti, si parla già di un calo della produzione pari a quattro punti percentuali, per un totale complessivo di 6,14 milioni di once nel corso di questo 2012. Un altro dei motivi determinanti in tal senso è senza dubbio la serie di scioperi che andranno a coinvolgere le miniere del Sudafrica, il maggior produttore al mondo di platino, come è stato stimato in questi ultimi giorni da Barclays. Questo vuol dire che il surplus di output è destinato a diminuire di ben novanta punti percentuali, fino a circa 37mila once.

Il primo calo delle scorte minerarie di platino dopo ben quattro anni, insieme al record fatto registrare dalle vendite di autovetture, hanno rappresentato i due elementi preponderanti per quel che concerne le performance del metallo: in effetti, si parla già di un calo della produzione pari a quattro punti percentuali, per un totale complessivo di 6,14 milioni di once nel corso di questo 2012. Un altro dei motivi determinanti in tal senso è senza dubbio la serie di scioperi che andranno a coinvolgere le miniere del Sudafrica, il maggior produttore al mondo di platino, come è stato stimato in questi ultimi giorni da Barclays. Questo vuol dire che il surplus di output è destinato a diminuire di ben novanta punti percentuali, fino a circa 37mila once.

speculazione

Investire nel Natural Gas 2012

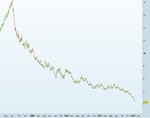

Se c’è una scommessa che negli ultimi anni ha portato risultati disastrosi, allora questa è sicuramente quella relativa al Natural Gas. Le aspettative post crisi dei subprime erano ovviamente a favore di tutte le commodities, come in tutti i periodi di crisi ed il Natural Gas rientrava di diritto nella categoria “privilegiata” nel lungo periodo.

Se c’è una scommessa che negli ultimi anni ha portato risultati disastrosi, allora questa è sicuramente quella relativa al Natural Gas. Le aspettative post crisi dei subprime erano ovviamente a favore di tutte le commodities, come in tutti i periodi di crisi ed il Natural Gas rientrava di diritto nella categoria “privilegiata” nel lungo periodo.

Alla realtà dei fatti però quello che si registra è un peggioramento incredibile del prezzo che non ha visto un solo tentativo serio di recupero durante gli ultimi 3 anni e mezzo. Dal top del 2005 il mercato si è ridimensionato fino a sfiorare quota 10 durante il 2006; il recupero seguito è tornato vicino al top a quota 19 e sembrava che finalmente il valore di mercato del Natural Gas fosse finalmente allineato alla richiesta del mondo reale. Sono invece bastati pochissimi giorni per costringere i trader e gli investitori a cambiare idea, visto che il crollo durante il 2008 è stato veloce e senza precedenti. I grandi investitori da quel momento non hanno più avuto dubbi sul futuro prossimo e non del Natural Gas; alla meglio, si poteva sperare in una fase laterale che non si è mai vista sul grafico.

Estensione divieto scoperto: ancora la colpa alla speculazione?

Sono giornate di grandi cambiamenti Globali, o forse dovremo dire che addirittura si tratta di “mesi” di grandi cambiamenti. Dalla guerra in Libia che si riflette in uno degli aspetti “meno importanti” anche sulle casse delle aziende italiane coinvolte, fino ad arrivare all’abbandono del leader di una delle aziende più importanti del Mondo, Steve Jobs, che cede il passo a Mr. Tim Cook per la guida della Apple (che ricordiamo essere capitalizzata meglio dei migliori 32 istituti di credito Europei…tutti insieme).

Sono giornate di grandi cambiamenti Globali, o forse dovremo dire che addirittura si tratta di “mesi” di grandi cambiamenti. Dalla guerra in Libia che si riflette in uno degli aspetti “meno importanti” anche sulle casse delle aziende italiane coinvolte, fino ad arrivare all’abbandono del leader di una delle aziende più importanti del Mondo, Steve Jobs, che cede il passo a Mr. Tim Cook per la guida della Apple (che ricordiamo essere capitalizzata meglio dei migliori 32 istituti di credito Europei…tutti insieme).

Forse è proprio questo il motivo per cui sembra che la situazione stia sfuggendo dal controllo delle Autorità, ed il Mercato globale sia sempre più in preda al caso piuttosto che ai cari fondamentali; nessuno degli “addetti ai lavori” ancora probabilmente comprende in pieno il periodo che stiamo passando e lo spostamento di equilibri e priorità che si sta trasformando in spostamento di capitali degli investitori verso nuovo orizzonti (o vecchi, come nel caso dell’Oro). Proprio le Autorità, nel caso specifico la Consob, probabilmente in giornata terranno una riunione sulle vendite allo scoperto, giudicate ancora una della cause principali del crollo dei listini.

Avanzano i futures sul grano dopo le stime negative dell’Usda

I contratti futures sul grano potrebbero conseguire dei guadagni importanti per il terzo giorno consecutivo: si tratta del principale effetto della speculazione verificatasi sulla commodity, anche perché i rendimenti calanti relativi agli Stati Uniti potrebbero limitare notevolmente la capacità del paese, numero uno al mondo per quel che concerne le esportazioni, di venire incontro alla domanda globale. Il grano che fa riferimento al pagamento di dicembre è giunto fino a quota 4,78 dollari per ogni bushel (questa unità di misura americana equivale a circa 27.000 chilogrammi), così come è stato anche confermato dal Chicago Board of Trade. Il contratto in questione ha posto in essere un interessante rally superiore agli 1,9 punti percentuali, un picco che si è verificato contemporaneamente alle stime pubblicate dal Dipartimento Statunitense di Agricoltura (meglio noto con l’acronimo Usda).

I contratti futures sul grano potrebbero conseguire dei guadagni importanti per il terzo giorno consecutivo: si tratta del principale effetto della speculazione verificatasi sulla commodity, anche perché i rendimenti calanti relativi agli Stati Uniti potrebbero limitare notevolmente la capacità del paese, numero uno al mondo per quel che concerne le esportazioni, di venire incontro alla domanda globale. Il grano che fa riferimento al pagamento di dicembre è giunto fino a quota 4,78 dollari per ogni bushel (questa unità di misura americana equivale a circa 27.000 chilogrammi), così come è stato anche confermato dal Chicago Board of Trade. Il contratto in questione ha posto in essere un interessante rally superiore agli 1,9 punti percentuali, un picco che si è verificato contemporaneamente alle stime pubblicate dal Dipartimento Statunitense di Agricoltura (meglio noto con l’acronimo Usda).

Ice, le difficoltà del cotone si riflettono sui contratti futures

I mercati agricoli sono i grandi protagonisti dei rally e delle grandi quotazioni di questi ultimi giorni: le ultime tensioni sono state avvertite a livello dei prezzi del cotone, un’altra conseguenza diretta delle forti speculazioni che stanno coinvolgendo le piazze finanziarie. Cerchiamo di comprendere anche questa situazione. La commodity in questione ha subito all’Ice (Intercontinental Commodity Exchange) un brusco crollo: di questa performance hanno risentito in larga misura i contratti futures collegati, con quello con scadenza a ottobre quotato con un premio superiore ai quattro centesimi, mentre la scadenza di dicembre si trova ai livelli massimi da oltre tre mesi. C’è comunque da aggiungere che il contratto a pronti ha fatto registrare degli scambi molto bassi, soltanto mille lotti, a differenza degli oltre 100.000 del future di fine anno.

I mercati agricoli sono i grandi protagonisti dei rally e delle grandi quotazioni di questi ultimi giorni: le ultime tensioni sono state avvertite a livello dei prezzi del cotone, un’altra conseguenza diretta delle forti speculazioni che stanno coinvolgendo le piazze finanziarie. Cerchiamo di comprendere anche questa situazione. La commodity in questione ha subito all’Ice (Intercontinental Commodity Exchange) un brusco crollo: di questa performance hanno risentito in larga misura i contratti futures collegati, con quello con scadenza a ottobre quotato con un premio superiore ai quattro centesimi, mentre la scadenza di dicembre si trova ai livelli massimi da oltre tre mesi. C’è comunque da aggiungere che il contratto a pronti ha fatto registrare degli scambi molto bassi, soltanto mille lotti, a differenza degli oltre 100.000 del future di fine anno.

Trading cereali: nasce società europea degli agricoltori

Al fine di salvare la produzione made in Italy del pane e della pasta, nasce “Filiera Agricola Italiana”, una società di trading in cereali che si occuperà di gestire la contrattualistica nell’ambito della coltivazione e della commercializzazione di oltre 20 milioni di quintali annui tra grano tenero per il pane, soia, girasole e grano duro per la produzione della pasta; trattasi in tutto e per tutto di una società di trading degli agricoltori di prodotti non ogm e di origine italiana grazie alla presenza in “Filiera Agricola Italiana” di quattro società cooperative, una società di servizi della Legacoop e di Consorzi Agrari d’Italia, due organizzazioni dei produttori agricoli e ben diciotto consorzi agrari. L’iniziativa, in accordo con quanto ha dichiarato il Presidente della Coldiretti Marini, nasce con l’intento di tutelare la produzione di pasta e di pane made in Italy visto che sul mercato italiano una confezione di prodotto su tre si trova a scaffale, pronta per la vendita al dettaglio, spacciata come italiana ma che invece, senza alcuna indicazione in etichetta, è un prodotto realizzato con il grano proveniente dall’estero.

Al fine di salvare la produzione made in Italy del pane e della pasta, nasce “Filiera Agricola Italiana”, una società di trading in cereali che si occuperà di gestire la contrattualistica nell’ambito della coltivazione e della commercializzazione di oltre 20 milioni di quintali annui tra grano tenero per il pane, soia, girasole e grano duro per la produzione della pasta; trattasi in tutto e per tutto di una società di trading degli agricoltori di prodotti non ogm e di origine italiana grazie alla presenza in “Filiera Agricola Italiana” di quattro società cooperative, una società di servizi della Legacoop e di Consorzi Agrari d’Italia, due organizzazioni dei produttori agricoli e ben diciotto consorzi agrari. L’iniziativa, in accordo con quanto ha dichiarato il Presidente della Coldiretti Marini, nasce con l’intento di tutelare la produzione di pasta e di pane made in Italy visto che sul mercato italiano una confezione di prodotto su tre si trova a scaffale, pronta per la vendita al dettaglio, spacciata come italiana ma che invece, senza alcuna indicazione in etichetta, è un prodotto realizzato con il grano proveniente dall’estero.

Etf per investire in Russia

I mercati azionari appartenenti alla categoria degli “emergenti” offrono l’opportunità di conseguire rendimenti elevati, quando le cose vanno bene, a fronte però dell’assunzione di un rischio molto elevato, con la conseguenza che questi mercati sono a conti fatti adatti e consigliabili solo a chi ha un profilo di rischio molto elevato. Inoltre, specie in passato, l’accesso diretto a questi mercati azionari emergenti è stato sia difficoltoso, sia costoso. Successivamente, sono nati molti fondi comuni di investimento che investono in tali aree, con profili di rischio e di diversificazione alti e medio/alti, ma oramai sul mercato, ed in particolare sul circuito di Borsa Italiana S.p.A., ci sono anche gli Etf che permettono di scommettere sui mercati emergenti. Tra questi, c’è uno specifico Etf che investe sul mercato azionario russo; trattasi del “Lyxor Etf Russia“, codice ISIN FR0010326140, commissione totale annua dello 0,65% e nessuna commissione di entrata, di uscita o di performance.

I mercati azionari appartenenti alla categoria degli “emergenti” offrono l’opportunità di conseguire rendimenti elevati, quando le cose vanno bene, a fronte però dell’assunzione di un rischio molto elevato, con la conseguenza che questi mercati sono a conti fatti adatti e consigliabili solo a chi ha un profilo di rischio molto elevato. Inoltre, specie in passato, l’accesso diretto a questi mercati azionari emergenti è stato sia difficoltoso, sia costoso. Successivamente, sono nati molti fondi comuni di investimento che investono in tali aree, con profili di rischio e di diversificazione alti e medio/alti, ma oramai sul mercato, ed in particolare sul circuito di Borsa Italiana S.p.A., ci sono anche gli Etf che permettono di scommettere sui mercati emergenti. Tra questi, c’è uno specifico Etf che investe sul mercato azionario russo; trattasi del “Lyxor Etf Russia“, codice ISIN FR0010326140, commissione totale annua dello 0,65% e nessuna commissione di entrata, di uscita o di performance.

Mercato Sedex: certificates e covered warrant

Il “Sedex” è il segmento di mercato, gestito da Borsa Italiana S.p.A., dove gli investitori, in prevalenza quelli privati, possono negoziare i cosiddetti “securitised derivatives“, ovverosia strumenti finanziari il cui andamento dipende da un’attività sottostante che può essere un tasso di cambio, un indice, una materia prima, un’azione o un tasso di interesse. Il “Sedex” è quindi in tutto è per tutto un segmento di mercato di strumenti derivati che presenta da un lato una grande facilità d’accesso, unitamente alla liquidità sugli strumenti garantita da uno o più emittenti, sia l’assenza di versamenti come deposito a garanzia rispetto a quanto avviene per altri mercati in cui si negoziano gli strumenti derivati. Sul “Sedex” è possibile acquistare certificates e covered warrant che, a loro volta, si distinguono o per essere “a leva”, ed in tal caso si parlerà di “leverage securitised derivatives“, oppure senza effetto leva, ed in tal caso lo strumento finanziario apparterrà alla classe degli investment securitised derivatives.

Il “Sedex” è il segmento di mercato, gestito da Borsa Italiana S.p.A., dove gli investitori, in prevalenza quelli privati, possono negoziare i cosiddetti “securitised derivatives“, ovverosia strumenti finanziari il cui andamento dipende da un’attività sottostante che può essere un tasso di cambio, un indice, una materia prima, un’azione o un tasso di interesse. Il “Sedex” è quindi in tutto è per tutto un segmento di mercato di strumenti derivati che presenta da un lato una grande facilità d’accesso, unitamente alla liquidità sugli strumenti garantita da uno o più emittenti, sia l’assenza di versamenti come deposito a garanzia rispetto a quanto avviene per altri mercati in cui si negoziano gli strumenti derivati. Sul “Sedex” è possibile acquistare certificates e covered warrant che, a loro volta, si distinguono o per essere “a leva”, ed in tal caso si parlerà di “leverage securitised derivatives“, oppure senza effetto leva, ed in tal caso lo strumento finanziario apparterrà alla classe degli investment securitised derivatives.

Etf FTSE MIB: scommettere al rialzo su Piazza Affari

Chi investe sui titoli azionari di Piazza Affari di norma punta sui titoli ad elevata capitalizzazione, ovverosia su quelli che compongono il FTSE MIB; l’investimento in una o più azioni dell’indice comporta l’assunzione tipica del rischio azionario, ma non sempre i titoli che si comprano, specie nel breve e nel brevissimo periodo, seguono la stessa tendenza del FTSE MIB, ovverosia l’andamento medio di tutti i titoli che lo compongono. Di conseguenza, per chi non vuole rinunciare all’investimento nei titoli ad elevata capitalizzazione, ma nello stesso tempo punta a mediare il rischio, può essere particolarmente interessante investire sugli Etf che replicano passivamente l’FTSE MIB; in questo modo, se il FTSE MIB cresce, l’Etf si incrementa sostanzialmente della stessa entità e l’investitore consegue lo stesso guadagno che si otterrebbe comprando tutti i titoli del paniere in funzione dei loro pesi nell’indice delle Blue Chips.

Chi investe sui titoli azionari di Piazza Affari di norma punta sui titoli ad elevata capitalizzazione, ovverosia su quelli che compongono il FTSE MIB; l’investimento in una o più azioni dell’indice comporta l’assunzione tipica del rischio azionario, ma non sempre i titoli che si comprano, specie nel breve e nel brevissimo periodo, seguono la stessa tendenza del FTSE MIB, ovverosia l’andamento medio di tutti i titoli che lo compongono. Di conseguenza, per chi non vuole rinunciare all’investimento nei titoli ad elevata capitalizzazione, ma nello stesso tempo punta a mediare il rischio, può essere particolarmente interessante investire sugli Etf che replicano passivamente l’FTSE MIB; in questo modo, se il FTSE MIB cresce, l’Etf si incrementa sostanzialmente della stessa entità e l’investitore consegue lo stesso guadagno che si otterrebbe comprando tutti i titoli del paniere in funzione dei loro pesi nell’indice delle Blue Chips.

Covered Warrant: copertura e speculazione

I Covered Warrant sono una tipologia di strumenti finanziari appartenenti alla classe dei “derivati“, presentano un elevato grado di rischio, e vengono di norma utilizzati dagli investitori sia a fini speculativi, sia come strumento di copertura. Un Covered Warrant, infatti, consente al possessore di esercitare il diritto ad acquistare o vendere un’attività sottostante ad un prezzo prefissato che viene denominato “strike price“; l’esercizio di tale diritto può avvenire a scadenza, ed in tal caso si parlerà di Covered Warrant di tipo “europeo”, oppure in un periodo prefissato ed in tal caso si parlerà di Covered Warrant di tipo “americano”. Il Covered Warrant con il diritto ad acquistare il sottostante viene denominato Covered Warrant di tipo “call”, mentre quello che permette di vendere il sottostante viene denominato Covered Warrant di tipo “put”.

I Covered Warrant sono una tipologia di strumenti finanziari appartenenti alla classe dei “derivati“, presentano un elevato grado di rischio, e vengono di norma utilizzati dagli investitori sia a fini speculativi, sia come strumento di copertura. Un Covered Warrant, infatti, consente al possessore di esercitare il diritto ad acquistare o vendere un’attività sottostante ad un prezzo prefissato che viene denominato “strike price“; l’esercizio di tale diritto può avvenire a scadenza, ed in tal caso si parlerà di Covered Warrant di tipo “europeo”, oppure in un periodo prefissato ed in tal caso si parlerà di Covered Warrant di tipo “americano”. Il Covered Warrant con il diritto ad acquistare il sottostante viene denominato Covered Warrant di tipo “call”, mentre quello che permette di vendere il sottostante viene denominato Covered Warrant di tipo “put”.