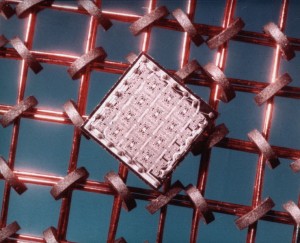

Ricavi 2010 in volata per il Gruppo EEMS, società quotata in Borsa a Piazza Affari, e specializzata nonché leader al mondo per quel che riguarda l’assemblaggio, il collaudo e la finitura di memorie a semiconduttore, nonché nello sviluppo di soluzioni complete finalizzate alla progettazione ed alla realizzazione di impianti fotovoltaici. Il Consiglio di Amministrazione del Gruppo EEMS si è infatti riunito ed ha esaminato ed approvato i dati di Bilancio del 2010, caratterizzati in particolare da ricavi consolidati che, come sopra accennato, sono balzati anno su anno del 62% a 216 milioni di euro. Allo stesso modo, l’Ebitda consolidato è schizzato del 69% a 43,1 milioni di euro a fronte di un Ebit consolidato che segna una forte inversione passando dai -15,5 milioni di euro del 2009 ai 4,5 milioni di euro al 31 dicembre del 2010. Di riflesso il Gruppo EEMS chiude in rosso il 2010, con una perdita netta consolidata pari a 2,8 milioni di euro, ma in palese e forte riduzione rispetto ai -20,2 milioni di euro al 31 dicembre del 2009. Migliora allo stesso modo anche la posizione finanziaria netta debitoria, che passa da 80,9 milioni di euro a 29,5 milioni di euro.

Ricavi 2010 in volata per il Gruppo EEMS, società quotata in Borsa a Piazza Affari, e specializzata nonché leader al mondo per quel che riguarda l’assemblaggio, il collaudo e la finitura di memorie a semiconduttore, nonché nello sviluppo di soluzioni complete finalizzate alla progettazione ed alla realizzazione di impianti fotovoltaici. Il Consiglio di Amministrazione del Gruppo EEMS si è infatti riunito ed ha esaminato ed approvato i dati di Bilancio del 2010, caratterizzati in particolare da ricavi consolidati che, come sopra accennato, sono balzati anno su anno del 62% a 216 milioni di euro. Allo stesso modo, l’Ebitda consolidato è schizzato del 69% a 43,1 milioni di euro a fronte di un Ebit consolidato che segna una forte inversione passando dai -15,5 milioni di euro del 2009 ai 4,5 milioni di euro al 31 dicembre del 2010. Di riflesso il Gruppo EEMS chiude in rosso il 2010, con una perdita netta consolidata pari a 2,8 milioni di euro, ma in palese e forte riduzione rispetto ai -20,2 milioni di euro al 31 dicembre del 2009. Migliora allo stesso modo anche la posizione finanziaria netta debitoria, che passa da 80,9 milioni di euro a 29,5 milioni di euro.

Bank of America: titoli quinquennali contro gli scenari negativi

Bank of America, uno dei nomi più celebri del credito statunitense, ha deciso di vendere 1,5 miliardi di dollari in titoli quinquennali, una decisione che si è resa necessaria dopo che gli investitori obbligazionari hanno scommesso su prospettive non proprio brillanti per l’istituto: la quotazione in questione ha riguardato strumenti che beneficiano di un rendimento pari al 3,625%, 172 punti base al di sopra della stessa scadenza utilizzata dal Tesoro. L’estate scorsa, tra l’altro, la stessa banca di Charlotte aveva ceduto titoli dello stesso tipo ma con uno spread pari a 230 punti base. Secondo gran parte degli analisti, gli investitori non sono più seriamente preoccupati per i peggiori scenari economici che si possono prospettare e stanno cominciando a dimostrare un pizzico in più di ottimismo nei confronti del futuro immediato.

Bank of America, uno dei nomi più celebri del credito statunitense, ha deciso di vendere 1,5 miliardi di dollari in titoli quinquennali, una decisione che si è resa necessaria dopo che gli investitori obbligazionari hanno scommesso su prospettive non proprio brillanti per l’istituto: la quotazione in questione ha riguardato strumenti che beneficiano di un rendimento pari al 3,625%, 172 punti base al di sopra della stessa scadenza utilizzata dal Tesoro. L’estate scorsa, tra l’altro, la stessa banca di Charlotte aveva ceduto titoli dello stesso tipo ma con uno spread pari a 230 punti base. Secondo gran parte degli analisti, gli investitori non sono più seriamente preoccupati per i peggiori scenari economici che si possono prospettare e stanno cominciando a dimostrare un pizzico in più di ottimismo nei confronti del futuro immediato.

Lubrizol: volumi da record per le opzioni call

Il trading relativo alle opzioni di Lubrizol Corporation è giunto ai suoi massimi livelli dell’ultima settimana: gli strumenti finanziari collegati alle performance della compagnia chimica statunitense sono stati infatti protagonisti di questo immediatamente prima che l’offerta di acquisto di Berkshire Hathaway facesse lievitare anche i titoli azionari (+28%). Volendo essere più precisi, le opzioni call sono aumentate fino a oltre 2.900 contratti e lo stesso discorso vale anche per gli strumenti relativi al mese di aprile, in netto rialzo. Collegare questo andamento positivo all’interesse di Berkshire è più che sospetto, così come ha anche sottolineato Ophir Gottlieb, analista presso la Livevol Inc. di San Francisco, il quale ha parlato espressamente di un acquisto “mascherato” di opzioni call.

Il trading relativo alle opzioni di Lubrizol Corporation è giunto ai suoi massimi livelli dell’ultima settimana: gli strumenti finanziari collegati alle performance della compagnia chimica statunitense sono stati infatti protagonisti di questo immediatamente prima che l’offerta di acquisto di Berkshire Hathaway facesse lievitare anche i titoli azionari (+28%). Volendo essere più precisi, le opzioni call sono aumentate fino a oltre 2.900 contratti e lo stesso discorso vale anche per gli strumenti relativi al mese di aprile, in netto rialzo. Collegare questo andamento positivo all’interesse di Berkshire è più che sospetto, così come ha anche sottolineato Ophir Gottlieb, analista presso la Livevol Inc. di San Francisco, il quale ha parlato espressamente di un acquisto “mascherato” di opzioni call.

STMicroelectronics: dividendo 2011 aumenta

Un aumento del dividendo cash annuale a 0,40 dollari per azione. Questo è quanto ha deliberato il Consiglio di Sorveglianza del colosso europeo dei semiconduttori STMicroelectronics. A darne notizia in data odierna, lunedì 14 marzo 2011, con un comunicato ufficiale, è stata proprio la società quotata in Borsa a Piazza Affari nel far presente come la proposta di aumento del dividendo cash annuale a 0,40 dollari per azione sarà sottoposta all’approvazione da parte della prossima Assemblea generale annuale degli azionisti 2011. La cedola, una volta approvata dall’Assemblea, sarà come al solito pagata agli azionisti in quattro rate trimestrali di pari importo. Ampio è l’aumento del dividendo prossimo all’approvazione visto che si passa a 0,40 dollari per azione rispetto ad un dividendo annuale di 0,28 dollari per azione approvato e pagato lo scorso anno sempre in quattro rate trimestrali agli azionisti di STMicroelectronics.

Un aumento del dividendo cash annuale a 0,40 dollari per azione. Questo è quanto ha deliberato il Consiglio di Sorveglianza del colosso europeo dei semiconduttori STMicroelectronics. A darne notizia in data odierna, lunedì 14 marzo 2011, con un comunicato ufficiale, è stata proprio la società quotata in Borsa a Piazza Affari nel far presente come la proposta di aumento del dividendo cash annuale a 0,40 dollari per azione sarà sottoposta all’approvazione da parte della prossima Assemblea generale annuale degli azionisti 2011. La cedola, una volta approvata dall’Assemblea, sarà come al solito pagata agli azionisti in quattro rate trimestrali di pari importo. Ampio è l’aumento del dividendo prossimo all’approvazione visto che si passa a 0,40 dollari per azione rispetto ad un dividendo annuale di 0,28 dollari per azione approvato e pagato lo scorso anno sempre in quattro rate trimestrali agli azionisti di STMicroelectronics.

Banco Popolare: Tremonti Bond, rimborso integrale

Via libera in data odierna, lunedì 14 marzo 2011, da parte del Banco Popolare, al rimborso integrale dei cosiddetti “Tremonti Bond“. A darne notizia oggi è stato proprio il Gruppo bancario quotato in Borsa a Piazza Affari nel ricordare come gli strumenti finanziari siano stati emessi in data 31 luglio del 2009 a favore del MEF, il Ministero dell’Economia e delle Finanze, per un controvalore complessivo pari a 1,45 miliardi di euro; contestualmente al rimborso integrale dei Tremonti Bond, in accordo con una nota ufficiale del Gruppo Banco Popolare, sono stati altresì versati gli interessi, pari a 86.443.836 euro, maturati dalla data dell’1 luglio 2010 e fino ad oggi, lunedì 14 marzo 2011. Il rimborso degli strumenti finanziari è avvenuto perfettamente in linea con le previsioni e dopo che il Banco Popolare ha concluso con pieno successo un’operazione di rafforzamento patrimoniale caratterizzata da un’operazione di aumento del capitale sociale.

Via libera in data odierna, lunedì 14 marzo 2011, da parte del Banco Popolare, al rimborso integrale dei cosiddetti “Tremonti Bond“. A darne notizia oggi è stato proprio il Gruppo bancario quotato in Borsa a Piazza Affari nel ricordare come gli strumenti finanziari siano stati emessi in data 31 luglio del 2009 a favore del MEF, il Ministero dell’Economia e delle Finanze, per un controvalore complessivo pari a 1,45 miliardi di euro; contestualmente al rimborso integrale dei Tremonti Bond, in accordo con una nota ufficiale del Gruppo Banco Popolare, sono stati altresì versati gli interessi, pari a 86.443.836 euro, maturati dalla data dell’1 luglio 2010 e fino ad oggi, lunedì 14 marzo 2011. Il rimborso degli strumenti finanziari è avvenuto perfettamente in linea con le previsioni e dopo che il Banco Popolare ha concluso con pieno successo un’operazione di rafforzamento patrimoniale caratterizzata da un’operazione di aumento del capitale sociale.

Gomma: contratti futures ai minimi da più di quattro mesi

I contratti futures che osservano da vicino le performance della gomma come commodity hanno subito uno degli effetti più negativi del terremoto che ha sconvolto il Giappone: questi strumenti, infatti, sono giunti al loro livello più basso degli ultimi quattro mesi, dopo che il sisma nipponico ha causato un vero e proprio shock dal lato dell’offerta, costringendo gli impianti automobilistici a interrompere la produzione e accrescendo, al contempo, la domanda. Volendo essere più precisi, c’è da precisare che le spedizioni relative al mese di agosto, il contratto solitamente più attivo del mercato, ha perso più di tredici punti percentuali, il calo maggiore da aprile 2010, attestandosi a quota 335 yen per ogni chilogrammo nel corso delle contrattazioni dell’after-hours presso il Tokyo Commodity Exchange. Tra l’altro, questa stessa piazza finanziaria ha provveduto a espandere il limite di scambio proprio per la gomma per la seconda volta consecutiva.

I contratti futures che osservano da vicino le performance della gomma come commodity hanno subito uno degli effetti più negativi del terremoto che ha sconvolto il Giappone: questi strumenti, infatti, sono giunti al loro livello più basso degli ultimi quattro mesi, dopo che il sisma nipponico ha causato un vero e proprio shock dal lato dell’offerta, costringendo gli impianti automobilistici a interrompere la produzione e accrescendo, al contempo, la domanda. Volendo essere più precisi, c’è da precisare che le spedizioni relative al mese di agosto, il contratto solitamente più attivo del mercato, ha perso più di tredici punti percentuali, il calo maggiore da aprile 2010, attestandosi a quota 335 yen per ogni chilogrammo nel corso delle contrattazioni dell’after-hours presso il Tokyo Commodity Exchange. Tra l’altro, questa stessa piazza finanziaria ha provveduto a espandere il limite di scambio proprio per la gomma per la seconda volta consecutiva.

Australia: calo pesante per le vendite di Kangaroo bond

Le vendite dei cosiddetti Kangaroo bond, i titoli obbligazionari emessi dai prestatori esteri più quotati all’interno del territorio australiano, hanno subito un brusco declino dopo un promettente avvio di 2011: la spiegazione per questa performance negativa è semplice, infatti il regolatore bancario del paese oceaniano ha fatto sapere che questi specifici prodotti non beneficeranno dei nuovi requisiti di capitale che vigono attualmente a livello internazionale. Enti di una certa importanza, come ad esempio la Banca Mondiale e la tedesca Kreditanstalt, stanno già evitando il mercato obbligazionario dell’Australia da diversi giorni, visto che l’Australian Prudential Regulation Authority non intende includere i propri strumenti nel novero degli assets regolati dal Comitato di Basilea. Si tratta di un calo di rilievo, dato che i prodotti in questioni vantano un rating elevato, pari ad AAA, e hanno rappresentato il 27% delle vendite complessive del paese nel 2010.

Le vendite dei cosiddetti Kangaroo bond, i titoli obbligazionari emessi dai prestatori esteri più quotati all’interno del territorio australiano, hanno subito un brusco declino dopo un promettente avvio di 2011: la spiegazione per questa performance negativa è semplice, infatti il regolatore bancario del paese oceaniano ha fatto sapere che questi specifici prodotti non beneficeranno dei nuovi requisiti di capitale che vigono attualmente a livello internazionale. Enti di una certa importanza, come ad esempio la Banca Mondiale e la tedesca Kreditanstalt, stanno già evitando il mercato obbligazionario dell’Australia da diversi giorni, visto che l’Australian Prudential Regulation Authority non intende includere i propri strumenti nel novero degli assets regolati dal Comitato di Basilea. Si tratta di un calo di rilievo, dato che i prodotti in questioni vantano un rating elevato, pari ad AAA, e hanno rappresentato il 27% delle vendite complessive del paese nel 2010.

Deutsche Bank: sedici certificati su indici Ftse e Dax

I certificati di investimento rimangono una delle prerogative principali di Deutsche Bank: l’istituto di credito tedesco ha deciso infatti di emettere nei giorni scorsi sedici nuovi strumenti sul Sedex, il comparto di strumenti derivati di Borsa Italiana, un’opportunità interessante per chi è abituato a diversificare il proprio portafoglio in questa maniera. Volendo essere più precisi, l’operazione finanziaria è stata gestita interamente da db-X markets, il gruppo attivo nella distribuzione e nel trading di prodotti quali covered warrant, fondi comuni, obbligazioni ed Etf. Entrando maggiormente nel dettaglio, c’è da dire che sei di questi certificati appartengono alla tipologia Bonus, altri sei si riferiscono invece alla categoria Bonus Cap con un particolare riferimento agli indici europei Eurostoxx 50 e Ftse Mib, mentre gli ultimi due osservano da vicino l’indice teutonico Dax.

I certificati di investimento rimangono una delle prerogative principali di Deutsche Bank: l’istituto di credito tedesco ha deciso infatti di emettere nei giorni scorsi sedici nuovi strumenti sul Sedex, il comparto di strumenti derivati di Borsa Italiana, un’opportunità interessante per chi è abituato a diversificare il proprio portafoglio in questa maniera. Volendo essere più precisi, l’operazione finanziaria è stata gestita interamente da db-X markets, il gruppo attivo nella distribuzione e nel trading di prodotti quali covered warrant, fondi comuni, obbligazioni ed Etf. Entrando maggiormente nel dettaglio, c’è da dire che sei di questi certificati appartengono alla tipologia Bonus, altri sei si riferiscono invece alla categoria Bonus Cap con un particolare riferimento agli indici europei Eurostoxx 50 e Ftse Mib, mentre gli ultimi due osservano da vicino l’indice teutonico Dax.

Fullsix: risultato netto 2010 negativo ma in miglioramento

Si è chiuso con un risultato netto negativo, ma in miglioramento rispetto all’anno precedente, il 2010 per Fullsix, società quotata in Borsa a Piazza Affari ed operante nel marketing online, database management e CRM; il miglioramento, in particolare, è stato del 53,6% in quanto il risultato netto si è attestato negativo per 339 mila euro rispetto ai -730 mila euro dell’esercizio 2009. A comunicarlo è stata proprio Fullsix dopo che il Consiglio di Amministrazione della società, riunitosi sotto la presidenza Francesco Tatò, ha approvato il bilancio consolidato ed il Progetto di Bilancio d’esercizio 2010, caratterizzato inoltre da un Ebitda positivo per 255 mila euro ma in peggioramento rispetto ad un Ebitda positivo per 369 mila euro dell’esercizio 2009. Nell’anno i ricavi netti consolidati, a 11,87 milioni di euro, hanno fatto registrare una contrazione del 20,9% rispetto all’esercizio 2009; allo stesso modo, la posizione finanziaria netta consolidata si mantiene positiva ma passa dai 2,14 milioni di euro di fine 2009 ai 1,01 milioni di euro al 31 dicembre del 2010.

Si è chiuso con un risultato netto negativo, ma in miglioramento rispetto all’anno precedente, il 2010 per Fullsix, società quotata in Borsa a Piazza Affari ed operante nel marketing online, database management e CRM; il miglioramento, in particolare, è stato del 53,6% in quanto il risultato netto si è attestato negativo per 339 mila euro rispetto ai -730 mila euro dell’esercizio 2009. A comunicarlo è stata proprio Fullsix dopo che il Consiglio di Amministrazione della società, riunitosi sotto la presidenza Francesco Tatò, ha approvato il bilancio consolidato ed il Progetto di Bilancio d’esercizio 2010, caratterizzato inoltre da un Ebitda positivo per 255 mila euro ma in peggioramento rispetto ad un Ebitda positivo per 369 mila euro dell’esercizio 2009. Nell’anno i ricavi netti consolidati, a 11,87 milioni di euro, hanno fatto registrare una contrazione del 20,9% rispetto all’esercizio 2009; allo stesso modo, la posizione finanziaria netta consolidata si mantiene positiva ma passa dai 2,14 milioni di euro di fine 2009 ai 1,01 milioni di euro al 31 dicembre del 2010.

CIR annuncia il ritorno al dividendo

Torna il dividendo per gli azionisti CIR grazie ai risultati conseguiti nell’esercizio 2010. A darne notizia è proprio la società quotata in Borsa a Piazza Affari che, lo ricordiamo, opera in prevalenza nei seguenti cinque settori di attività: attività finanziarie, comparto dei media con l’Espresso, componenti auto con la società Sogefi, sanità con la controllata KOS, ed energia con Sorgenia. Il Consiglio di Amministrazione di CIR si è infatti riunito e, nell’approvare i dati al 31 dicembre del 2010, ha deliberato per proporre all’Assemblea degli Azionisti la distribuzione di un dividendo pari a 0,025 euro per azione. Il 2010 si è chiuso per CIR con margini in crescita, con ricavi in aumento anno su anno del 12,6% a 4,8 miliardi di euro, ed un utile pari a 56,9 milioni di euro. Rispetto al 2009, quando i profitti si attestarono a 143,4 milioni di euro, i profitti 2010 sono in calo ma occorre comunque tener conto del fatto che una quota rilevante, pari a 106,7 milioni di utili 2009, era derivante da proventi non ricorrenti; al netto di tale voce, quindi, l’utile 2010 è cresciuto rispetto al 2009 grazie prevalentemente al maggiore contributo da parte delle società operative.

Torna il dividendo per gli azionisti CIR grazie ai risultati conseguiti nell’esercizio 2010. A darne notizia è proprio la società quotata in Borsa a Piazza Affari che, lo ricordiamo, opera in prevalenza nei seguenti cinque settori di attività: attività finanziarie, comparto dei media con l’Espresso, componenti auto con la società Sogefi, sanità con la controllata KOS, ed energia con Sorgenia. Il Consiglio di Amministrazione di CIR si è infatti riunito e, nell’approvare i dati al 31 dicembre del 2010, ha deliberato per proporre all’Assemblea degli Azionisti la distribuzione di un dividendo pari a 0,025 euro per azione. Il 2010 si è chiuso per CIR con margini in crescita, con ricavi in aumento anno su anno del 12,6% a 4,8 miliardi di euro, ed un utile pari a 56,9 milioni di euro. Rispetto al 2009, quando i profitti si attestarono a 143,4 milioni di euro, i profitti 2010 sono in calo ma occorre comunque tener conto del fatto che una quota rilevante, pari a 106,7 milioni di utili 2009, era derivante da proventi non ricorrenti; al netto di tale voce, quindi, l’utile 2010 è cresciuto rispetto al 2009 grazie prevalentemente al maggiore contributo da parte delle società operative.

Sisma Giappone: balzo in avanti dei Cds assicurativi

Il costo per proteggere le principali compagnie assicurative che operano a livello globale, da American International Group (Aig) fino a Ace Ltd, è cresciuto enormemente subito dopo che il grave terremoto si è scatenato sul Giappone; come è ormai noto, tale sisma è stato di una intensità spaventosa, la più alta degli ultimi sei anni, provocando danni e vittime. Un evento di simili proporzioni non poteva che avere ripercussioni anche a livello di prodotti finanziari, più precisamente i Credit Default Swap: in effetti, i Cds relativi ad Aig sono cresciuti al loro massimo livello dallo scorso mese di novembre, aggiungendo 7,5 punti base alla propria quotazione, mentre i contratti relativi ad Ace sono aumentati di 6,5 punti base. Inoltre, bisogna anche sottolineare il balzo in avanti di cui sono stati protagonisti gli strumenti collegati a XL Capital Ltd, il gruppo assicurativo che ha conseguito ben 11,1 punti base.

Il costo per proteggere le principali compagnie assicurative che operano a livello globale, da American International Group (Aig) fino a Ace Ltd, è cresciuto enormemente subito dopo che il grave terremoto si è scatenato sul Giappone; come è ormai noto, tale sisma è stato di una intensità spaventosa, la più alta degli ultimi sei anni, provocando danni e vittime. Un evento di simili proporzioni non poteva che avere ripercussioni anche a livello di prodotti finanziari, più precisamente i Credit Default Swap: in effetti, i Cds relativi ad Aig sono cresciuti al loro massimo livello dallo scorso mese di novembre, aggiungendo 7,5 punti base alla propria quotazione, mentre i contratti relativi ad Ace sono aumentati di 6,5 punti base. Inoltre, bisogna anche sottolineare il balzo in avanti di cui sono stati protagonisti gli strumenti collegati a XL Capital Ltd, il gruppo assicurativo che ha conseguito ben 11,1 punti base.

Cairo Communication: raccolta pubblicitaria La7 in forte crescita

Nel primo trimestre del corrente anno, la raccolta pubblicitaria di La7, per la società quotata in Borsa a Piazza Affari Cairo Communication, si è attestata in forte crescita con un robusto +25%. A darne notizia stata proprio Cairo Communication dopo che il Consiglio di Amministrazione della società ha esaminato ed approvato il bilancio consolidato 2010, caratterizzato innanzitutto da un risultato netto di pertinenza del Gruppo balzato del 41,8% a 17,1 milioni di euro; inoltre, in linea con i dati già resi noti dalla società l’11 febbraio scorso, l’Ebitda è cresciuto del 31,6%, e l’Ebit, ovverosia il risultato operativo, del 38,3%. Il fatturato, attestatosi a 274,3 milioni di euro, è cresciuto dell’8,5% rispetto ai 252,9 milioni di euro conseguiti nell’anno 2009. Trattandosi inoltre di proventi non ricorrenti, Cairo Communication ha provveduto ad indicare separatamente negli schemi di conto economico consolidati quelli legati e derivanti dall’arbitrato Cairo-Telepiù.

Nel primo trimestre del corrente anno, la raccolta pubblicitaria di La7, per la società quotata in Borsa a Piazza Affari Cairo Communication, si è attestata in forte crescita con un robusto +25%. A darne notizia stata proprio Cairo Communication dopo che il Consiglio di Amministrazione della società ha esaminato ed approvato il bilancio consolidato 2010, caratterizzato innanzitutto da un risultato netto di pertinenza del Gruppo balzato del 41,8% a 17,1 milioni di euro; inoltre, in linea con i dati già resi noti dalla società l’11 febbraio scorso, l’Ebitda è cresciuto del 31,6%, e l’Ebit, ovverosia il risultato operativo, del 38,3%. Il fatturato, attestatosi a 274,3 milioni di euro, è cresciuto dell’8,5% rispetto ai 252,9 milioni di euro conseguiti nell’anno 2009. Trattandosi inoltre di proventi non ricorrenti, Cairo Communication ha provveduto ad indicare separatamente negli schemi di conto economico consolidati quelli legati e derivanti dall’arbitrato Cairo-Telepiù.

Finmeccanica annuncia partnership con First Reserve Corporation

Il colosso aerospaziale Finmeccanica ha reso noto mercoledì scorso d’aver siglato con First Reserve Corporation una partnership attraverso la quale proprio First Reserve Corporation andrà ad acquisire una quota di Ansaldo Energia pari al 45% a fronte di un valore complessivo dell’operazione pari a ben 1,23 miliardi di euro. La partnership con First Reserve Corporation, fondo di investimento americano che è specializzato nel settore dell’energia, rientra nell’ambito delle iniziative legate all’acquisizione di DRS che hanno portato nel 2008 all’aumento di capitale, e lo scorso anno alla conclusione del progetto di rimodulazione dell’indebitamento finanziario. A fronte di una valutazione di Ansaldo Energia pari a 1,23 miliardi di euro, come sopra accennato, la partnership prevede che Finmeccanica venda a Ansaldo Electric Drives (AED), una società di diritto italiano, Ansaldo Energia ad un prezzo pari a 1,07 miliardi di euro.

Il colosso aerospaziale Finmeccanica ha reso noto mercoledì scorso d’aver siglato con First Reserve Corporation una partnership attraverso la quale proprio First Reserve Corporation andrà ad acquisire una quota di Ansaldo Energia pari al 45% a fronte di un valore complessivo dell’operazione pari a ben 1,23 miliardi di euro. La partnership con First Reserve Corporation, fondo di investimento americano che è specializzato nel settore dell’energia, rientra nell’ambito delle iniziative legate all’acquisizione di DRS che hanno portato nel 2008 all’aumento di capitale, e lo scorso anno alla conclusione del progetto di rimodulazione dell’indebitamento finanziario. A fronte di una valutazione di Ansaldo Energia pari a 1,23 miliardi di euro, come sopra accennato, la partnership prevede che Finmeccanica venda a Ansaldo Electric Drives (AED), una società di diritto italiano, Ansaldo Energia ad un prezzo pari a 1,07 miliardi di euro.

Etf, iShares lancia due prodotti eco-sostenibili

BlackRock e in particolare iShares sono nomi fin troppo conosciuti da quegli investitori che sono intenzionati a puntare sugli Exchange Traded Fund: il nuovo lancio di questo marchio si riferisce proprio a questi specifici strumenti, visto che si è voluto venire incontro alle esigenze più urgenti del momento, vale a dire la forte domanda di fondi comuni per chi vuole focalizzare il proprio portafoglio nel pieno rispetto ambientale e sociale, la cosiddetta eco-sostenibilità. I fondi a cui stiamo facendo riferimento sono due e si chiamano Etf iShares Dow Jones Global Sustainability Screened e Etf iShares Dow Jones Europe Sustainability Screened e già queste denominazioni fanno intendere qualche caratteristica peculiare. Anzitutto, bisogna precisare che ci troviamo di fronte a dei prodotti che tendono a replicare fisicamente gli indici a cui sono collegati.

BlackRock e in particolare iShares sono nomi fin troppo conosciuti da quegli investitori che sono intenzionati a puntare sugli Exchange Traded Fund: il nuovo lancio di questo marchio si riferisce proprio a questi specifici strumenti, visto che si è voluto venire incontro alle esigenze più urgenti del momento, vale a dire la forte domanda di fondi comuni per chi vuole focalizzare il proprio portafoglio nel pieno rispetto ambientale e sociale, la cosiddetta eco-sostenibilità. I fondi a cui stiamo facendo riferimento sono due e si chiamano Etf iShares Dow Jones Global Sustainability Screened e Etf iShares Dow Jones Europe Sustainability Screened e già queste denominazioni fanno intendere qualche caratteristica peculiare. Anzitutto, bisogna precisare che ci troviamo di fronte a dei prodotti che tendono a replicare fisicamente gli indici a cui sono collegati.