Ubi Banca ha scelto la giornata odierna per lanciare sul Domestic Mot della nostra borsa il suo nuovo prestito obbligazionario: si tratta, nello specifico, dell’avvio alle negoziazioni di Ubi Subordinato Lower Tier II – Tasso Misto 2011-2018 Welcome Edition, uno strumento che beneficia del corso secco e di un valore nominale unitario pari a mille euro per oltre 222mila titoli obbligazionari che sono stati messi in circolazione. Il prestito in questione (il codice Isin di riferimento è IT0004767742) prevede degli interessi lordi ogni anno: questi ultimi possono essere pagati in via posticipata il 18 di quattro mesi distinti, vale a dire febbraio, maggio, agosto e novembre, con una cadenza trimestrale come si può facilmente intuire.

Ubi Banca ha scelto la giornata odierna per lanciare sul Domestic Mot della nostra borsa il suo nuovo prestito obbligazionario: si tratta, nello specifico, dell’avvio alle negoziazioni di Ubi Subordinato Lower Tier II – Tasso Misto 2011-2018 Welcome Edition, uno strumento che beneficia del corso secco e di un valore nominale unitario pari a mille euro per oltre 222mila titoli obbligazionari che sono stati messi in circolazione. Il prestito in questione (il codice Isin di riferimento è IT0004767742) prevede degli interessi lordi ogni anno: questi ultimi possono essere pagati in via posticipata il 18 di quattro mesi distinti, vale a dire febbraio, maggio, agosto e novembre, con una cadenza trimestrale come si può facilmente intuire.

Un investimento molto consigliato: gli Inverse Etf

Gli analisti finanziari stanno consigliando con insistenza di puntare sui cosiddetti Inverse Exchange Traded Fund (abbreviati in “Inverse Etf”), visto soprattutto il declino delle scorte americane: ma di cosa si tratta esattamente? Questi fondi sono piuttosto particolari nella loro struttura e caratterizzazione, una alternativa ad altri prodotti o strumenti che in pochi conoscono o con cui hanno poca dimestichezza, nonostante la loro esistenza da diversi anni. In effetti, troppi investitori sono convinti che si tratti di una copertura come un’altra. In realtà, la denominazione già dice tutto, l’Etf inverso non è altro che un veicolo specializzato, il cui andamento è collegato a qualsiasi tipo di sicurezza o di indice che viene appositamente progettato.

Gli analisti finanziari stanno consigliando con insistenza di puntare sui cosiddetti Inverse Exchange Traded Fund (abbreviati in “Inverse Etf”), visto soprattutto il declino delle scorte americane: ma di cosa si tratta esattamente? Questi fondi sono piuttosto particolari nella loro struttura e caratterizzazione, una alternativa ad altri prodotti o strumenti che in pochi conoscono o con cui hanno poca dimestichezza, nonostante la loro esistenza da diversi anni. In effetti, troppi investitori sono convinti che si tratti di una copertura come un’altra. In realtà, la denominazione già dice tutto, l’Etf inverso non è altro che un veicolo specializzato, il cui andamento è collegato a qualsiasi tipo di sicurezza o di indice che viene appositamente progettato.

Titoli di Stato: nuova asta Btp del 29 Novembre 2011

Dopo le notizie negative arrivate dalla Germania riguardo l’emissione del Bund che non ha trovato risposta da parte degli investitori, l’asta dei Buoni del Tesoro Poliennali in Italia preoccupa ancora più del solito.

Dopo le notizie negative arrivate dalla Germania riguardo l’emissione del Bund che non ha trovato risposta da parte degli investitori, l’asta dei Buoni del Tesoro Poliennali in Italia preoccupa ancora più del solito.

I Btp sono sotto stretta sorveglianza da quando in Agosto scorso hanno visto l’inizio dell’aumento dello spread con il Bund tedesco che ai giorni nostri risulta più che raddoppiato rispetto al valore ideale. Se quindi il mercato non ha reagito immediatamente alla news negativa sui nuovi Bund, potrebbe invece farlo con l’emissione dei Btp ed una giornata negativa potrebbe trasformarsi in un crollo verticale che interesserebbe solamente l’Italia.

Secondo il classico comunicato del Ministero dell’Economia e delle Finanze l’emissione di BTP prevista per il 29 Novembre 2011 con regolamento il 1° Dicembre sarò rappresentata dai seguenti prestiti:

Novolipetsk Steel propone un bond a scadenza triennale

Come è stato riportato dalla stampa locale, la compagnia russa Novolipetsk Steel ha collocato la scorsa settimana ben dieci miliardi di rubli di titoli obbligazionari a tre anni, una operazione che ha beneficiato della sottoscrizione aperta per quel che concerne il Micex (l’acronimo che sta a indicare il Moscow Interbank Currency Exchange): la domanda complessiva aveva raggiunto l’importo di ben 17,7 miliardi di rubli, dunque si può parlare di un buon successo per quel che concerne l’offerta. La società in questione è celebre per la sua produzione di acciaio e può vantare da alcuni un fatturato piuttosto interessante.

Come è stato riportato dalla stampa locale, la compagnia russa Novolipetsk Steel ha collocato la scorsa settimana ben dieci miliardi di rubli di titoli obbligazionari a tre anni, una operazione che ha beneficiato della sottoscrizione aperta per quel che concerne il Micex (l’acronimo che sta a indicare il Moscow Interbank Currency Exchange): la domanda complessiva aveva raggiunto l’importo di ben 17,7 miliardi di rubli, dunque si può parlare di un buon successo per quel che concerne l’offerta. La società in questione è celebre per la sua produzione di acciaio e può vantare da alcuni un fatturato piuttosto interessante.

Soft Commodities: calano i futures sullo zucchero

I contratti futures collegati all’andamento dello zucchero sono scesi ai loro livelli più bassi degli ultimi cinque mesi: il ribasso in questione, piuttosto evidente, è stato provocato dall’ultima decisione del governo indiano, il quale ha fornito il suo ok definitivo all’aumento delle esportazioni. Al contrario, gli strumenti associati alle performance del cacao sono improvvisamente rinvigoriti dopo aver toccato i minimi degli ultimi trenta mesi. Per completezza di discorso, poi, bisogna anche aggiungere che i futures sul caffè hanno subito anch’essi una riduzione importante. Ma le attenzioni maggiori devono essere rivolte allo zucchero.

I contratti futures collegati all’andamento dello zucchero sono scesi ai loro livelli più bassi degli ultimi cinque mesi: il ribasso in questione, piuttosto evidente, è stato provocato dall’ultima decisione del governo indiano, il quale ha fornito il suo ok definitivo all’aumento delle esportazioni. Al contrario, gli strumenti associati alle performance del cacao sono improvvisamente rinvigoriti dopo aver toccato i minimi degli ultimi trenta mesi. Per completezza di discorso, poi, bisogna anche aggiungere che i futures sul caffè hanno subito anch’essi una riduzione importante. Ma le attenzioni maggiori devono essere rivolte allo zucchero.

Titoli di Stato: nuova asta Bot e CTZ del 25 Novembre 2011

Arrivano puntuali le comunicazioni da parte del Ministero dell’Economia e delle Finanze riguardo le nuove aste di Bot e CTZ, previste entrambe per il 25 Novembre con regolamento al 30 dello stesso mese.

Arrivano puntuali le comunicazioni da parte del Ministero dell’Economia e delle Finanze riguardo le nuove aste di Bot e CTZ, previste entrambe per il 25 Novembre con regolamento al 30 dello stesso mese.

Dal comunicato ufficiale per l’emissione di Bot apprendiamo quindi che avremo 8.000 milioni di euro di Bot semestrali con scadenza al 31/05/2012 per un totale di 183 giorni di durata, i quali possono essere sottoscritti per un importo minimo di mille euro come di consueto. Nella nota il Ministero ci informa anche sulla scadenza del 30 Novembre 2011 in cui verranno a terminare Bot per 8.800 milioni di euro.

La nota continua con la circolazione di Bot al 15 Novembre 2011 che è pari a 146.586.896 milioni di euro di cui 3.000 milioni di euro a 76 giorni, 2.500 milioni di eur oa 74 giorni, 4.000 milioni di euro a tre mesi, 51.960 milioni di euro a sei mesi e 85.126.896 milioni di euro ad un anno.

Titoli di Stato: per Saccomanni i rendimenti non spaventano

In Italia da quando la crisi del debito è esplosa a sorpresa c’è sempre stata una certa riluttanza nell’ammettere la reale situazione economica e finanziaria del Paese intero; si è iniziato con il dire che la crisi non c’era, proseguendo con “l’Italia non è colpita” e infine “il sistema bancario italiano è solido“, ma le conclusioni sono che a distanza di anni siamo uno dei Paesi dell’Eurozona più bersagliato e sotto pressione ed alla fine la crisi ha fatto più danni qui che non altrove. Sembra quindi far parte del modo di fare Italiano far credere che vada tutto bene per non affrontare di petto i problemi, ed ancora una volta sembra che le parole di Saccomanni tentino invano di far passare per normale una situazione assolutamente straordinaria.

In Italia da quando la crisi del debito è esplosa a sorpresa c’è sempre stata una certa riluttanza nell’ammettere la reale situazione economica e finanziaria del Paese intero; si è iniziato con il dire che la crisi non c’era, proseguendo con “l’Italia non è colpita” e infine “il sistema bancario italiano è solido“, ma le conclusioni sono che a distanza di anni siamo uno dei Paesi dell’Eurozona più bersagliato e sotto pressione ed alla fine la crisi ha fatto più danni qui che non altrove. Sembra quindi far parte del modo di fare Italiano far credere che vada tutto bene per non affrontare di petto i problemi, ed ancora una volta sembra che le parole di Saccomanni tentino invano di far passare per normale una situazione assolutamente straordinaria.

Secondo il numero due di Bankitalia i rendimenti del titoli del debito italiano hanno già visto in altre occasioni cifre come quelle raggiunte nell’ultimo periodo e pare che questo giustifichi il fatto che è tutto nella norma. Si è detto anche che gli interventi della Bce non mirano ad abbassare i tassi ma a compensare uno squilibrio tra domanda ed offerta, anche se in realtà non si riesce a capire come le due cose non siano strettamente correlate e conseguenziali anche per Saccomanni.

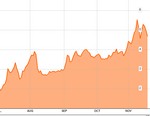

Futures e gas naturale, un’ultima settimana in declino

I contratti futures sul gas naturale sono ormai giunti al loro livello più basso dell’ultimo anno, dopo gli alti livelli raggiunti negli Stati Uniti e le previsioni relative al meteo di questo mese di novembre, le quali hanno guidato al ribasso le tariffe: per quel che concerne il New York Mercantile Exchange, i contratti futures relativi a questa commodity (nello specifico si tratta di quelli collegati alle spedizioni del mese di dicembre) hanno perso oltre sei punti percentuali nel corso dell’ultima settimana, facendo segnare uno dei ribassi più consistenti da cinque mesi a questa parte. Tra l’altro, questi stessi contratti sono calati nelle ultime otto sessioni di trading, cedendo sul terreno ben quindici punti percentuali dall’inizio di questo mese.

I contratti futures sul gas naturale sono ormai giunti al loro livello più basso dell’ultimo anno, dopo gli alti livelli raggiunti negli Stati Uniti e le previsioni relative al meteo di questo mese di novembre, le quali hanno guidato al ribasso le tariffe: per quel che concerne il New York Mercantile Exchange, i contratti futures relativi a questa commodity (nello specifico si tratta di quelli collegati alle spedizioni del mese di dicembre) hanno perso oltre sei punti percentuali nel corso dell’ultima settimana, facendo segnare uno dei ribassi più consistenti da cinque mesi a questa parte. Tra l’altro, questi stessi contratti sono calati nelle ultime otto sessioni di trading, cedendo sul terreno ben quindici punti percentuali dall’inizio di questo mese.

Depositi vincolati e non vincolati: per investire in sicurezza?

Se da un lato il problema dei Btp costringe l’Italia a pensare a misure eccezionali mentre alla BCE continuano a pensare soluzioni a 360°, dall’altro gli istituti di credito approfittano della sfiducia degli investitori verso il MOT per proporre una serie di prodotti classici a basso rendimento rilanciandone la validità (e gli interessi).

Se da un lato il problema dei Btp costringe l’Italia a pensare a misure eccezionali mentre alla BCE continuano a pensare soluzioni a 360°, dall’altro gli istituti di credito approfittano della sfiducia degli investitori verso il MOT per proporre una serie di prodotti classici a basso rendimento rilanciandone la validità (e gli interessi).

Dove troviamo quindi i migliori investimenti in termini di rendimento/rischio? Nei conti deposito, al momento. Nell’ultimo periodo stiamo assistendo a continue campagne pubblicitarie che mirano proprio a diffondere l’utilizzo dei conti deposito che, grazie alle nuove condizioni, meritano di essere presi in considerazione.

Indipendentemente dalla scelta che viene fatta (sul vincolo della liquidità) il rischio è legato unicamente all’istituto stesso, misurato dalle agenzie di rating; il fallimento di una banca in Italia è cosa assai rara, nonostante tutti i problemi di sorta che comunque non sono diversi da quelli dell’Europa, pertanto da un lato possiamo definire questo tipo di investimento assolutamente a rischio basso con tassi che diventano sempre più interessanti grazie alla concorrenza che si sta animando.

Spread Btp-Bund sale con il crollo dell’azionario, ma non segna nuovi massimi

Avvio di ottava estremamente negativo a Piazza Affari, dove il gap-down iniziale porta immediatamente il panico sui book principali costringendo le blue-chips a seguire la via del ribasso.

Avvio di ottava estremamente negativo a Piazza Affari, dove il gap-down iniziale porta immediatamente il panico sui book principali costringendo le blue-chips a seguire la via del ribasso.

Il colpo peggiore lo accusa sicuramente Banca Popolare dell’Emilia che cede il 6.65% seguita da Lottomatica (-6.26%) ed Exor (-6.03%) mentre l’intero settore bancario cede circa il 3%. In questo momento il Dow Jones conferma la negatività di inizio ottava con un crollo verticale al di sotto del minimo della scorsa ottava, avvicinandosi pericolosamente a 11500 punti.

Nuove tensioni e lo spread torna a far parlare di sè, ma il differenziale tra Btp e Bund sale relativamente poco però ed è proprio su questo che si interrogano gli investitori. Come mai in una giornata tanto negativa (l’indice Mib cede al momento oltre il 4% del suo valore) lo spread non è volato a fare nuovi massimi contestualmente con i nuovi minimi di breve visti sull’indice già in apertura?

Carmignac illustra le esposizioni future del proprio portafoglio

Carmignac, la società francese fondata nel 1989 e che attualmente vanta una gamma molto ampia di fondi bilanciati, globali e specializzati, sta assumendo un atteggiamento di evidente difesa da diversi mesi a questa parte: le attuali condizioni di mercato hanno letteralmente imposto una posizione di questo tipo, con il quarto trimestre dell’anno attualmente in corso che si preannuncia improntato alle conseguenze della crisi europea del debito e dello stallo politico che stanno vivendo gli Stati Uniti. La stessa compagnia transalpina ha precisato che il livello dell’esposizione ai titoli azionari sarà ancora basso per diverso tempo, anche se bisognerà sfruttare il nuovo sentimento che verrà a concretizzarsi in merito alle iniziative del Fondo Monetario Internazionale e dell’Unione Europea.

Carmignac, la società francese fondata nel 1989 e che attualmente vanta una gamma molto ampia di fondi bilanciati, globali e specializzati, sta assumendo un atteggiamento di evidente difesa da diversi mesi a questa parte: le attuali condizioni di mercato hanno letteralmente imposto una posizione di questo tipo, con il quarto trimestre dell’anno attualmente in corso che si preannuncia improntato alle conseguenze della crisi europea del debito e dello stallo politico che stanno vivendo gli Stati Uniti. La stessa compagnia transalpina ha precisato che il livello dell’esposizione ai titoli azionari sarà ancora basso per diverso tempo, anche se bisognerà sfruttare il nuovo sentimento che verrà a concretizzarsi in merito alle iniziative del Fondo Monetario Internazionale e dell’Unione Europea.

Israele: brusco calo per i bond decennali

I bond a dieci anni di Israele sono calati per la prima volta negli ultimi cinque giorni a causa della speculazione circa una possibile mancata crescita delle vendite governative di debito: in particolare, il riferimento deve andare al titolo Mimshal Shiklit in scadenza a gennaio del 2022 e con un rendimento economico pari al 5,5%, il quale è aumentato di due punti base (quindi dello 0,02%) presso la Borsa di Tel Aviv. Le principali previsioni stanno mettendo in luce una cessione da parte dell’esecutivo mediorientale di circa 1,5 miliardi di shekel in strumenti finanziari, tra cui 250 milioni relativi proprio alla scadenza in questione.

I bond a dieci anni di Israele sono calati per la prima volta negli ultimi cinque giorni a causa della speculazione circa una possibile mancata crescita delle vendite governative di debito: in particolare, il riferimento deve andare al titolo Mimshal Shiklit in scadenza a gennaio del 2022 e con un rendimento economico pari al 5,5%, il quale è aumentato di due punti base (quindi dello 0,02%) presso la Borsa di Tel Aviv. Le principali previsioni stanno mettendo in luce una cessione da parte dell’esecutivo mediorientale di circa 1,5 miliardi di shekel in strumenti finanziari, tra cui 250 milioni relativi proprio alla scadenza in questione.

Invesco-Prisma: un fondo immobiliare per investitori istituzionali

Il nuovo fondo paneuropeo messo a disposizione da Invesco prevede di raccogliere una somma pari a trecento milioni di euro: la compagnia finanziaria di Atlanta ha deciso infatti di focalizzare la propria attenzione su uno strumento strettamente collegato agli investimenti immobiliari, in particolare quelli relativi ai redditi di diverse nazioni europee e all’utilizzo commerciale e aziendale. Tale prodotto, poi, è stato strutturato nel dettaglio e in ogni minimo particolare anche da un’altra società di gestione del risparmio, Prisma, la quale è ben nota nel nostro paese per il suo interesse nei confronti del settore del real estate. L’accordo è dunque molto importante e il lancio di questo fondo sarà destinato, in particolare, agli investitori di tipo istituzionale. Quali sono le caratteristiche fondamentali?

Il nuovo fondo paneuropeo messo a disposizione da Invesco prevede di raccogliere una somma pari a trecento milioni di euro: la compagnia finanziaria di Atlanta ha deciso infatti di focalizzare la propria attenzione su uno strumento strettamente collegato agli investimenti immobiliari, in particolare quelli relativi ai redditi di diverse nazioni europee e all’utilizzo commerciale e aziendale. Tale prodotto, poi, è stato strutturato nel dettaglio e in ogni minimo particolare anche da un’altra società di gestione del risparmio, Prisma, la quale è ben nota nel nostro paese per il suo interesse nei confronti del settore del real estate. L’accordo è dunque molto importante e il lancio di questo fondo sarà destinato, in particolare, agli investitori di tipo istituzionale. Quali sono le caratteristiche fondamentali?

Banca Aletti: Enel ed Eurostoxx 50 per i nuovi certificati

Enel ed Eurostoxx 50 sono i due sottostanti che Banca Aletti, la banca di investimento del gruppo Banco Popolare, ha deciso di associare ai tre certificati lanciati presso il Sedex di Borsa Italiana: le negoziazioni di questi prodotti finanziari sono cominciate proprio nel corso della giornata di ieri, con la liquidazione monetaria e la modalità europea di esercizio. Si tratta, volendo essere ancora più precisi, di due Autocallable Step Plus Eurostoxx 50 Protezione 80% (i codici Isin di riferimento sono IT0004759988 e IT0004766355) e dell’Autocallable Step Plus Enel Protezione 75% (IT0004748510). Quali sono le caratteristiche peculiari di questa offerta?

Enel ed Eurostoxx 50 sono i due sottostanti che Banca Aletti, la banca di investimento del gruppo Banco Popolare, ha deciso di associare ai tre certificati lanciati presso il Sedex di Borsa Italiana: le negoziazioni di questi prodotti finanziari sono cominciate proprio nel corso della giornata di ieri, con la liquidazione monetaria e la modalità europea di esercizio. Si tratta, volendo essere ancora più precisi, di due Autocallable Step Plus Eurostoxx 50 Protezione 80% (i codici Isin di riferimento sono IT0004759988 e IT0004766355) e dell’Autocallable Step Plus Enel Protezione 75% (IT0004748510). Quali sono le caratteristiche peculiari di questa offerta?