C’è chi paragona il business degli Etf a uno dei videogame tanto di moda ambientati nel Medioevo: si formano alleanze su alleanze, gli attacchi a sorpresa sono sempre possibili e tutti vogliono diventare sovrani. In effetti, gli Exchange Traded Fund stanno beneficiando di un ritmo di crescita molto interessante da diverso tempo a questa parte (vedi anche Le difficoltà delle imprese nell’accedere al mercato degli Etf), nonostante qualche difficoltà e ostacolo perfettamente comprensibili a causa della crisi economica e finanziaria.

C’è chi paragona il business degli Etf a uno dei videogame tanto di moda ambientati nel Medioevo: si formano alleanze su alleanze, gli attacchi a sorpresa sono sempre possibili e tutti vogliono diventare sovrani. In effetti, gli Exchange Traded Fund stanno beneficiando di un ritmo di crescita molto interessante da diverso tempo a questa parte (vedi anche Le difficoltà delle imprese nell’accedere al mercato degli Etf), nonostante qualche difficoltà e ostacolo perfettamente comprensibili a causa della crisi economica e finanziaria.

crisi europa

Grecia da incubo, tassi al 4,69%

Questa mattina sono avvenute le emissioni dei titoli di Stato di Atene, mentre il clima politico è sempre più infiammato. L’incarico di ieri sulla formazione di un nuovo Governo in poche ore affidato a Antonis Samaras (dei conservatori di Nuova Democrazia) è passato oggi al Radicale Alexis Tsipras, mentre la stretta sulla Grecia diventa sempre più insostenibile.

Questa mattina sono avvenute le emissioni dei titoli di Stato di Atene, mentre il clima politico è sempre più infiammato. L’incarico di ieri sulla formazione di un nuovo Governo in poche ore affidato a Antonis Samaras (dei conservatori di Nuova Democrazia) è passato oggi al Radicale Alexis Tsipras, mentre la stretta sulla Grecia diventa sempre più insostenibile.

Lo Stato deve infatti approvare immediatamente tagli alle spese per 11 miliardi di euro tra il 2013 ed il 2014, per ottenere poi gli aiuti necessari al rilancio dell’economia. La corsa contro il tempo è frenata dall’ipotesi di nuove elezioni già a metà Giugno, come sostengono gli analisti di Deutsche Bank.

Le Borse Europee scendono vistosamente sulla paura per l’uscita della Grecia dall’area Euro; il fallimento della moneta unica sarebbe insostenibile per i Paesi membri, visto che tutti i provvedimenti presi a favore di Atene non sono riusciti a risollevare i conti. Nel momento in cui Spagna o Portogallo o anche Italia si troveranno nella stessa situazione si rischierebbe quindi un nuovo fallimento, causato sopratutto dall’incapacità dell’Eurotower di gestire la Moneta Unica, controllata praticamente dalla Germania.

Sciopero Generale in Irlanda

Degenera la situazione in Irlanda; dopo l’approvazione delle nuove misure di austerità i cittadini sono scesi in Piazza a migliaia. Più della metà degli interessati hanno già annunciato che non pagheranno la nuova tassa sulla casa, dopo che la pressione fiscale è arrivata a livelli insostenibili ed i posti di lavoro si sono ancora ridotti. La crisi è tangibile nel Paese ed i numeri parlano chiaro; 4.6 milioni di irlandesi hanno sofferto per la crisi finanziaria ed ora non riescono più a ripagare il debito presso il Fondo Monetario Internazionale di 90 miliardi di dollari.

Degenera la situazione in Irlanda; dopo l’approvazione delle nuove misure di austerità i cittadini sono scesi in Piazza a migliaia. Più della metà degli interessati hanno già annunciato che non pagheranno la nuova tassa sulla casa, dopo che la pressione fiscale è arrivata a livelli insostenibili ed i posti di lavoro si sono ancora ridotti. La crisi è tangibile nel Paese ed i numeri parlano chiaro; 4.6 milioni di irlandesi hanno sofferto per la crisi finanziaria ed ora non riescono più a ripagare il debito presso il Fondo Monetario Internazionale di 90 miliardi di dollari.

La situazione era già critica da mesi, ma ora sembra che la popolazione sia unanime nel manifestare il proprio malcontento, cosa che invece prima non capitava; anche se la situazione era già difficile i “focolai” di protesta erano piccoli e diffusi, mentre ora a scendere in Piazza è un intero Paese, inneggiando slogan contro il Governo e sopratutto contro le Banche.

Tensione sul mercato per swap Grecia

La crisi nella zona Euro sembra essere arrivata al dunque; gli occhi dell’intero mondo finanziario (e non) sono puntati tutti al Vecchio Continente, anche se a decidere le sorti della crisi saranno investitori dislocati in tutto il Globo. La crisi dell’Eurozona ormai fa’ riferimento unicamente ad un solo Paese; stiamo parlando della Grecia ovviamente, che risulta essere (secondo i canali di informazioni) l’anello debole dell’Unione Europea ma anche il fulcro del problema. Se infatti l’operazione di ristrutturazione del debito di Atene non andasse a buon fine allora a fallire non sarebbe solo la Grecia ma l’intera Unione Europea, che da mesi pensa solo a come “aiutare” la Grecia ad uscire dal tunnel.

La crisi nella zona Euro sembra essere arrivata al dunque; gli occhi dell’intero mondo finanziario (e non) sono puntati tutti al Vecchio Continente, anche se a decidere le sorti della crisi saranno investitori dislocati in tutto il Globo. La crisi dell’Eurozona ormai fa’ riferimento unicamente ad un solo Paese; stiamo parlando della Grecia ovviamente, che risulta essere (secondo i canali di informazioni) l’anello debole dell’Unione Europea ma anche il fulcro del problema. Se infatti l’operazione di ristrutturazione del debito di Atene non andasse a buon fine allora a fallire non sarebbe solo la Grecia ma l’intera Unione Europea, che da mesi pensa solo a come “aiutare” la Grecia ad uscire dal tunnel.

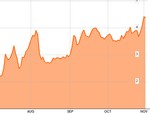

Differenziale Btp-Bund: perchè non scende con l’azionario positivo?

O per meglio dire, perchè non c’è una correlazione equilibrata tra salite e discese dello spread Btp-Bund? La giornata di oggi sul mercato azionario è decisamente positiva; il rialzo in corso stà andando a coprire la finestra di prezzo lasciata aperta dal gap-down di Lunedì scorso, così come si prevedeva subito dopo il close rosso di inizio settimana.

O per meglio dire, perchè non c’è una correlazione equilibrata tra salite e discese dello spread Btp-Bund? La giornata di oggi sul mercato azionario è decisamente positiva; il rialzo in corso stà andando a coprire la finestra di prezzo lasciata aperta dal gap-down di Lunedì scorso, così come si prevedeva subito dopo il close rosso di inizio settimana.

Se il mercato stesse però virando in positivo nel medio periodo, preparando rialzi importanti ed inversioni di lungo, allora il differenziale dovrebbe scendere in corrispondenza della salita sull’azionario ed invece rimane praticamente stabile (dopo il top assoluto di Martedì a 455 circa) scendendo di una ventina di punti.

Le alternative quindi per spiegare la tenuta dello spread sono due; la prima, più ottimistica, è che in base agli ultimi rating questo è il valore giusto e l’azionario potrà salire seguendo l’Europa e prendendo atto che lo spread è al suo livello ottimale per il momento e potrà scendere solo in futuro. La seconda spiegazione è semplicemente che l’azionario sta chiudendo un gap-down prima di ricominciare a scendere, portando lo spread verso nuovo massimi perchè è li che deve arrivare visto che il rischio italiano, nonostante tutto, potrebbe essere ancora sottovalutato.