L’Eurex (sigla che sta a identificare lo Europe’s Global Financial Marketplace) rappresenta una delle maggiori piazze telematiche al mondo per quel che concerne la quotazione e lo scambio di strumenti derivati: ebbene, una delle novità più interessanti del mondo degli investimenti finanziari si riferisce proprio a questa piattaforma detenuta in ugual misura dalla Borsa tedesca e da quella svizzera. In effetti, c’è grande attesa per la data del prossimo 18 ottobre, giorno in cui appunto l’Eurex provvederà a lanciare un nuovo contratto future, il quale andrà a prendere come riferimento di base i Buoni del Tesoro Poliennali (Btp) del nostro paese, nello specifico quelli con scadenza a tre anni. Quali caratteristiche avrà il prodotto in questione?

L’Eurex (sigla che sta a identificare lo Europe’s Global Financial Marketplace) rappresenta una delle maggiori piazze telematiche al mondo per quel che concerne la quotazione e lo scambio di strumenti derivati: ebbene, una delle novità più interessanti del mondo degli investimenti finanziari si riferisce proprio a questa piattaforma detenuta in ugual misura dalla Borsa tedesca e da quella svizzera. In effetti, c’è grande attesa per la data del prossimo 18 ottobre, giorno in cui appunto l’Eurex provvederà a lanciare un nuovo contratto future, il quale andrà a prendere come riferimento di base i Buoni del Tesoro Poliennali (Btp) del nostro paese, nello specifico quelli con scadenza a tre anni. Quali caratteristiche avrà il prodotto in questione?

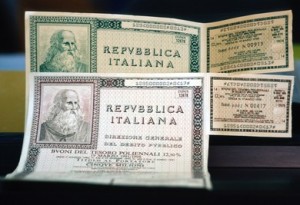

Btp

Titoli di Stato: emissione Btp e Ccteu 30 agosto 2010

Il Mef, Ministero dell’Economia e delle Finanze, ha disposto per lunedì prossimo, 30 agosto 2010, un’asta di Buoni del Tesoro Poliennali (Btp) e dei nuovi CCTeu, i nuovi Certificati di Credito del Tesoro non più indicizzati all’andamento ed al rendimento dei Buoni Ordinari del Tesoro (Bot), ma al tasso euribor. Nel dettaglio, l’asta di lunedì prossimo, con data di regolamento fissata per l’1 settembre 2010, riguarda i Certificati di Credito del Tesoro indicizzati al tasso Euribor a sei mesi (Ccteu), offerti in quinta tranche, aventi decorrenza 15 giugno 2010, scadenza 15 dicembre 2015, e codice ISIN IT0004620305; il titolo offre un rendimento pari all’andamento del tasso euribor con scadenza a sei mesi più uno spread dello 0,80%. La prossima cedola del titolo offerto lunedì prossimo risulta essere già determinata ed è pari allo 0,917% con scadenza il prossimo 15 dicembre. Per quel che riguarda invece i Buoni del Tesoro Poliennali, il Mef collocherà lunedì prossimo, in settima tranche, il Btp con decorrenza 1º giugno 2010, scadenza 1º giugno 2013, codice ISIN IT0004612179 e tasso di interesse lordo annuo facciale al 2%.

Il Mef, Ministero dell’Economia e delle Finanze, ha disposto per lunedì prossimo, 30 agosto 2010, un’asta di Buoni del Tesoro Poliennali (Btp) e dei nuovi CCTeu, i nuovi Certificati di Credito del Tesoro non più indicizzati all’andamento ed al rendimento dei Buoni Ordinari del Tesoro (Bot), ma al tasso euribor. Nel dettaglio, l’asta di lunedì prossimo, con data di regolamento fissata per l’1 settembre 2010, riguarda i Certificati di Credito del Tesoro indicizzati al tasso Euribor a sei mesi (Ccteu), offerti in quinta tranche, aventi decorrenza 15 giugno 2010, scadenza 15 dicembre 2015, e codice ISIN IT0004620305; il titolo offre un rendimento pari all’andamento del tasso euribor con scadenza a sei mesi più uno spread dello 0,80%. La prossima cedola del titolo offerto lunedì prossimo risulta essere già determinata ed è pari allo 0,917% con scadenza il prossimo 15 dicembre. Per quel che riguarda invece i Buoni del Tesoro Poliennali, il Mef collocherà lunedì prossimo, in settima tranche, il Btp con decorrenza 1º giugno 2010, scadenza 1º giugno 2013, codice ISIN IT0004612179 e tasso di interesse lordo annuo facciale al 2%.

Collocati 1,3 miliardi di titoli portoghesi: scadenze 2016 e 2020

L’ultima collocazione di titoli di Stato da parte del governo del Portogallo ha riguardato ben 1,3 miliardi di strumenti finanziari: una cifra davvero ingente, la quale è stata comunque suddivisa in maniera pressoché equa, con 629 milioni di titoli che beneficeranno di una scadenza tra sei anni (nel 2016) e altri 672 milioni che invece avranno un arco temporale decennale (la scadenza è stata infatti fissata nel 2020). In particolare, poi, c’è da sottolineare come i prodotti con scadenza nel 2016 avranno anche un’altra caratteristica davvero interessante, vale a dire una cedola pari al 4,20%; in tal senso, il rendimento di cui gli investitori interessati possono usufruire e beneficare è giunto fino al 4,312% e già è stata registrata una domanda due volte superiore all’offerta del governo di Lisbona.

L’ultima collocazione di titoli di Stato da parte del governo del Portogallo ha riguardato ben 1,3 miliardi di strumenti finanziari: una cifra davvero ingente, la quale è stata comunque suddivisa in maniera pressoché equa, con 629 milioni di titoli che beneficeranno di una scadenza tra sei anni (nel 2016) e altri 672 milioni che invece avranno un arco temporale decennale (la scadenza è stata infatti fissata nel 2020). In particolare, poi, c’è da sottolineare come i prodotti con scadenza nel 2016 avranno anche un’altra caratteristica davvero interessante, vale a dire una cedola pari al 4,20%; in tal senso, il rendimento di cui gli investitori interessati possono usufruire e beneficare è giunto fino al 4,312% e già è stata registrata una domanda due volte superiore all’offerta del governo di Lisbona.

Bot e Btp: collocamento 11 e 13 agosto 2010

Il Mef, Ministero dell’Economia e delle Finanze, ha reso noto d’aver disposto per mercoledì prossimo, 11 agosto 2010, con data di regolamento 16 agosto, un’asta di Bot, Buoni Ordinari del Tesoro, per un ammontare complessivo pari a 6,5 miliardi di euro. Trattasi, nello specifico, dei Bot 15.08.2011 con scadenza a 364 giorni che saranno collocati dal Tesoro in concomitanza con la scadenza, in data 16 agosto 2010, di 7,15 miliardi di euro di Buoni Ordinari del Tesoro, tutti con scadenza a dodici mesi. Come al solito i risparmiatori potranno prenotare i titoli in asta per il tramite degli intermediari e per importi pari a nominali 1.000 euro o multipli. Il Ministero dell’Economia e delle Finanze ha inoltre fornito un aggiornamento dei Bot in circolazione, pari a 144.912,595 milioni di euro, che, alla data dello scorso 30 luglio 2010, risultavano essere così distribuiti: 57.488 milioni di euro di Buoni Ordinari del Tesoro con scadenza a sei mesi, 3.000 milioni di euro di Bot a tre mesi, e 84.424,595 milioni di euro di Bot annuali.

Il Mef, Ministero dell’Economia e delle Finanze, ha reso noto d’aver disposto per mercoledì prossimo, 11 agosto 2010, con data di regolamento 16 agosto, un’asta di Bot, Buoni Ordinari del Tesoro, per un ammontare complessivo pari a 6,5 miliardi di euro. Trattasi, nello specifico, dei Bot 15.08.2011 con scadenza a 364 giorni che saranno collocati dal Tesoro in concomitanza con la scadenza, in data 16 agosto 2010, di 7,15 miliardi di euro di Buoni Ordinari del Tesoro, tutti con scadenza a dodici mesi. Come al solito i risparmiatori potranno prenotare i titoli in asta per il tramite degli intermediari e per importi pari a nominali 1.000 euro o multipli. Il Ministero dell’Economia e delle Finanze ha inoltre fornito un aggiornamento dei Bot in circolazione, pari a 144.912,595 milioni di euro, che, alla data dello scorso 30 luglio 2010, risultavano essere così distribuiti: 57.488 milioni di euro di Buoni Ordinari del Tesoro con scadenza a sei mesi, 3.000 milioni di euro di Bot a tre mesi, e 84.424,595 milioni di euro di Bot annuali.

Titoli di Stato: emissione Btp e Ccteu 29 luglio 2010

Il Mef, Ministero dell’Economia e delle Finanze, ha disposto per giovedì prossimo, 29 luglio 2010, un’emissione di Buoni del Tesoro Poliennali (Btp), e dei nuovi CCTeu, i Certificati di Credito del Tesoro indicizzati non più ai Bot ma al tasso di interesse Euribor. Nel dettaglio, il Mef collocherà giovedì prossimo i Certificati di Credito del Tesoro indicizzati al tasso Euribor a sei mesi, in terza tranche, aventi decorrenza 15 giugno 2010, scadenza 15 dicembre 2015, e codice ISIN IT0004620305; i titoli pubblici da collocare pagano un tasso di interesse semestrale, al lordo, pari al tasso euribor con scadenza a sei mesi più uno spread pari allo 0,80%. I Certificati di Credito del Tesoro indicizzati al tasso Euribor a sei mesi, aventi decorrenza 15 giugno 2010, e scadenza 15 dicembre 2015, hanno una cedola in corso, con scadenza al 15 dicembre 2010, pari ad un lordo dello 0,917%.

Il Mef, Ministero dell’Economia e delle Finanze, ha disposto per giovedì prossimo, 29 luglio 2010, un’emissione di Buoni del Tesoro Poliennali (Btp), e dei nuovi CCTeu, i Certificati di Credito del Tesoro indicizzati non più ai Bot ma al tasso di interesse Euribor. Nel dettaglio, il Mef collocherà giovedì prossimo i Certificati di Credito del Tesoro indicizzati al tasso Euribor a sei mesi, in terza tranche, aventi decorrenza 15 giugno 2010, scadenza 15 dicembre 2015, e codice ISIN IT0004620305; i titoli pubblici da collocare pagano un tasso di interesse semestrale, al lordo, pari al tasso euribor con scadenza a sei mesi più uno spread pari allo 0,80%. I Certificati di Credito del Tesoro indicizzati al tasso Euribor a sei mesi, aventi decorrenza 15 giugno 2010, e scadenza 15 dicembre 2015, hanno una cedola in corso, con scadenza al 15 dicembre 2010, pari ad un lordo dello 0,917%.

Bot e Btp: collocamento 12 e 14 luglio 2010

Il Mef, Ministero dell’Economia e delle Finanze, ha reso noto d’aver disposto per lunedì prossimo, 12 luglio 2010, con data di regolamento 15 luglio, un’asta di Bot, Buoni Ordinari del Tesoro, per un ammontare complessivo pari a 7,5 miliardi di euro. Trattasi, nello specifico, dei Bot 15.07.2011 con scadenza a 365 giorni che saranno collocati dal Tesoro in concomitanza con la scadenza, in data 15 luglio 2010, di 11,97 miliardi di euro di Buoni Ordinari del Tesoro, di cui 8,47 miliardi di euro con scadenza a dodici mesi, e 3,5 miliardi di euro trimestrali. Come al solito i risparmiatori potranno prenotare i titoli in asta per il tramite degli intermediari e per importi pari a nominali 1.000 euro o multipli. Il Ministero dell’Economia e delle Finanze ha inoltre fornito un aggiornamento dei Bot in circolazione, pari a 148.982,595 milioni di euro, che, alla data dello scorso 30 giugno 2010, risultavano essere così distribuiti: 57.088 milioni di euro di Buoni Ordinari del Tesoro con scadenza a sei mesi, 6.500 milioni di euro di Bot a tre mesi e 85.394,595 milioni di euro di Bot annuali.

Il Mef, Ministero dell’Economia e delle Finanze, ha reso noto d’aver disposto per lunedì prossimo, 12 luglio 2010, con data di regolamento 15 luglio, un’asta di Bot, Buoni Ordinari del Tesoro, per un ammontare complessivo pari a 7,5 miliardi di euro. Trattasi, nello specifico, dei Bot 15.07.2011 con scadenza a 365 giorni che saranno collocati dal Tesoro in concomitanza con la scadenza, in data 15 luglio 2010, di 11,97 miliardi di euro di Buoni Ordinari del Tesoro, di cui 8,47 miliardi di euro con scadenza a dodici mesi, e 3,5 miliardi di euro trimestrali. Come al solito i risparmiatori potranno prenotare i titoli in asta per il tramite degli intermediari e per importi pari a nominali 1.000 euro o multipli. Il Ministero dell’Economia e delle Finanze ha inoltre fornito un aggiornamento dei Bot in circolazione, pari a 148.982,595 milioni di euro, che, alla data dello scorso 30 giugno 2010, risultavano essere così distribuiti: 57.088 milioni di euro di Buoni Ordinari del Tesoro con scadenza a sei mesi, 6.500 milioni di euro di Bot a tre mesi e 85.394,595 milioni di euro di Bot annuali.

Titoli di Stato: emissione Btp 28 giugno 2010

Il Mef, Ministero dell’Economia e delle Finanze, ha disposto per lunedì prossimo, 28 giugno 2010, con data di regolamento fissata per giovedì 1 luglio 2010, un collocamento di titoli pubblici consistente in due tranche di Buoni del Tesoro Poliennali (Btp). Nel dettaglio, in terza tranche viene offerto il Buono del Tesoro Poliennale con decorrenza 1º giugno 2010, scadenza 1º giugno 2013, codice ISIN IT0004612179 e tasso di interesse lordo annuo facciale al 2%. In settima tranche viene invece offerto dal Mef il Buono del Tesoro Poliennale con decorrenza 1º marzo 2010, scadenza 1º settembre 2020, codice ISIN IT0004594930 e tasso di interesse lordo annuo facciale al 4%. Entrambi i Buoni del Tesoro Poliennali potranno essere prenotati dai risparmiatori, come al solito per lotti pari a 1.000 euro nominali o multipli di mille euro, entro la data di venerdì prossimo, 25 giugno 2010.

Il Mef, Ministero dell’Economia e delle Finanze, ha disposto per lunedì prossimo, 28 giugno 2010, con data di regolamento fissata per giovedì 1 luglio 2010, un collocamento di titoli pubblici consistente in due tranche di Buoni del Tesoro Poliennali (Btp). Nel dettaglio, in terza tranche viene offerto il Buono del Tesoro Poliennale con decorrenza 1º giugno 2010, scadenza 1º giugno 2013, codice ISIN IT0004612179 e tasso di interesse lordo annuo facciale al 2%. In settima tranche viene invece offerto dal Mef il Buono del Tesoro Poliennale con decorrenza 1º marzo 2010, scadenza 1º settembre 2020, codice ISIN IT0004594930 e tasso di interesse lordo annuo facciale al 4%. Entrambi i Buoni del Tesoro Poliennali potranno essere prenotati dai risparmiatori, come al solito per lotti pari a 1.000 euro nominali o multipli di mille euro, entro la data di venerdì prossimo, 25 giugno 2010.

Bot trimestrali ed annuali: asta 10 giugno 2010

Il Mef, Ministero dell’Economia e delle Finanze, ha disposto per giovedì prossimo, 10 giugno 2010, un’asta di titoli pubblici costituita da Buoni Ordinari del Tesoro (Bot) con scadenza a tre mesi ed a dodici mesi. Trattasi, nello specifico, dei Bot 15.09.2010, con scadenza a 92 giorni, per un importo da collocare pari a complessivi 3 miliardi di euro, mentre a 5,5 miliardi di euro ammonta il controvalore nominale da collocare per i Bot 15.06.2011 con scadenza a 365 giorni; per entrambi i titoli la data di regolamento è fissata per martedì prossimo, 15 giugno 2010. La nuova asta Bot, in accordo con quanto rende noto il Ministero dell’Economia e delle Finanze con un comunicato, è stata disposta in concomitanza con la scadenza di Buoni Ordinari del Tesoro, con scadenza annuale, in data 15 giugno 2010, per un ammontare pari a 7,2 miliardi di euro; come al solito, attraverso gli intermediari, gli investitori ed i risparmiatori potranno prenotare i titoli in asta per importi pari ad un minimo di 1.000 euro nominali o multipli di mille euro.

Il Mef, Ministero dell’Economia e delle Finanze, ha disposto per giovedì prossimo, 10 giugno 2010, un’asta di titoli pubblici costituita da Buoni Ordinari del Tesoro (Bot) con scadenza a tre mesi ed a dodici mesi. Trattasi, nello specifico, dei Bot 15.09.2010, con scadenza a 92 giorni, per un importo da collocare pari a complessivi 3 miliardi di euro, mentre a 5,5 miliardi di euro ammonta il controvalore nominale da collocare per i Bot 15.06.2011 con scadenza a 365 giorni; per entrambi i titoli la data di regolamento è fissata per martedì prossimo, 15 giugno 2010. La nuova asta Bot, in accordo con quanto rende noto il Ministero dell’Economia e delle Finanze con un comunicato, è stata disposta in concomitanza con la scadenza di Buoni Ordinari del Tesoro, con scadenza annuale, in data 15 giugno 2010, per un ammontare pari a 7,2 miliardi di euro; come al solito, attraverso gli intermediari, gli investitori ed i risparmiatori potranno prenotare i titoli in asta per importi pari ad un minimo di 1.000 euro nominali o multipli di mille euro.

Titoli di Stato: emissione Btp 11 giugno 2010

Il Mef, Ministero dell’Economia e delle Finanze, ha reso noto d’aver disposto per venerdì prossimo, 11 giugno 2010, con data di regolamento 15 giugno, un’emissione di Btp, Buoni del Tesoro Poliennali. Nel dettaglio, per la data sopra indicata è previsto il collocamento del nuovo Btp quinquennale, offerto chiaramente in prima tranche e con codice ISIN, da attribuire, avente decorrenza 15 giugno 2010, scadenza 15 giugno 2015, e tasso annuo lordo nominale pari al 3%. Per lo stesso giorno, e con la stessa data di regolamento, il Ministero dell’Economia e delle Finanze ha inoltre disposto l’emissione di prestiti non più in corso di emissione rappresentati dai seguenti titoli: in diciottesima tranche è prevista l’emissione dei Buoni del Tesoro Poliennali con decorrenza 1º agosto 2005, scadenza 1º febbraio 2037, codice ISIN IT0003934657 e tasso annuo lordo facciale al 4%. In quindicesima tranche vengono invece emessi i Buoni del Tesoro Poliennali con decorrenza 1º agosto 2006, scadenza 1º febbraio 2017, codice ISIN IT0004164775 e tasso di interesse lordo annuo facciale che anche in questo caso è pari al 4%.

Il Mef, Ministero dell’Economia e delle Finanze, ha reso noto d’aver disposto per venerdì prossimo, 11 giugno 2010, con data di regolamento 15 giugno, un’emissione di Btp, Buoni del Tesoro Poliennali. Nel dettaglio, per la data sopra indicata è previsto il collocamento del nuovo Btp quinquennale, offerto chiaramente in prima tranche e con codice ISIN, da attribuire, avente decorrenza 15 giugno 2010, scadenza 15 giugno 2015, e tasso annuo lordo nominale pari al 3%. Per lo stesso giorno, e con la stessa data di regolamento, il Ministero dell’Economia e delle Finanze ha inoltre disposto l’emissione di prestiti non più in corso di emissione rappresentati dai seguenti titoli: in diciottesima tranche è prevista l’emissione dei Buoni del Tesoro Poliennali con decorrenza 1º agosto 2005, scadenza 1º febbraio 2037, codice ISIN IT0003934657 e tasso annuo lordo facciale al 4%. In quindicesima tranche vengono invece emessi i Buoni del Tesoro Poliennali con decorrenza 1º agosto 2006, scadenza 1º febbraio 2017, codice ISIN IT0004164775 e tasso di interesse lordo annuo facciale che anche in questo caso è pari al 4%.

Titoli di Stato: Btp a lungo termine, pressioni al ribasso

Quello attuale non è un gran momento per i titoli di Stato italiani, ed in particolare per i titoli a lungo termine. Rispetto al Bund tedesco, infatti, gli spread negli ultimi giorni sono tornati a salire ed anzi si sono attestati sui valori registrati nelle scorse settimane quando la crisi della Grecia aveva fatto tremare tutta l’Eurozona. In particolare, i cali di prezzo più ampi si stanno registrando in questo momento sulla curva dei Buoni del Tesoro Poliennali a lungo termine; ad esempio, il BTP 01/09/40, con codice ISIN IT0004532559, ha archiviato la sessione odierna di scambi sul MOT con un prezzo ufficiale di 98,14 rispetto ad un massimo annuale di 104,50 registrato lo scorso 1 aprile 2010. Quindi, il Btp rispetto ai massimi dell’anno ha perso oltre sei punti con la conseguenza che il rendimento netto, visto che la cedola annua lorda è al 5%, è pari al 4,46% circa; trattasi chiaramente di un rendimento appetibile ma il tutto a fronte del rischio di un deprezzamento dei corsi del titolo sul MOT per due ragioni.

Quello attuale non è un gran momento per i titoli di Stato italiani, ed in particolare per i titoli a lungo termine. Rispetto al Bund tedesco, infatti, gli spread negli ultimi giorni sono tornati a salire ed anzi si sono attestati sui valori registrati nelle scorse settimane quando la crisi della Grecia aveva fatto tremare tutta l’Eurozona. In particolare, i cali di prezzo più ampi si stanno registrando in questo momento sulla curva dei Buoni del Tesoro Poliennali a lungo termine; ad esempio, il BTP 01/09/40, con codice ISIN IT0004532559, ha archiviato la sessione odierna di scambi sul MOT con un prezzo ufficiale di 98,14 rispetto ad un massimo annuale di 104,50 registrato lo scorso 1 aprile 2010. Quindi, il Btp rispetto ai massimi dell’anno ha perso oltre sei punti con la conseguenza che il rendimento netto, visto che la cedola annua lorda è al 5%, è pari al 4,46% circa; trattasi chiaramente di un rendimento appetibile ma il tutto a fronte del rischio di un deprezzamento dei corsi del titolo sul MOT per due ragioni.

Titoli di Stato: emissione Btp e Cct 28 maggio 2010

Il Mef, Ministero dell’Economia e delle Finanze, ha disposto per venerdì prossimo, 28 maggio 2010, il collocamento di titoli pubblici a medio e lungo termine aventi data di regolamento 1 giugno 2010. Trattasi, nello specifico, del collocamento di Certificati di Credito del Tesoro, offerti agli investitori ed ai risparmiatori in settima tranche con decorrenza 1º marzo 2010, scadenza 1º marzo 2017, e codice ISIN IT0004584204. I Cct da collocare sul mercato offrono al lordo un tasso di interesse semestrale indicizzato ai rendimenti dei Buoni Ordinari del Tesoro (Bot) a sei mesi più uno spread pari allo 0,15%; la prossima cedola, quella che scadrà l’1 settembre 2010, risulta essere già definita e corrisponde ad un rendimento lordo dello 0,47% tenendo conto dell’ultima asta Bot tenutasi nel mese precedente alla decorrenza della semestralità dei Certificati di Credito del Tesoro.

Il Mef, Ministero dell’Economia e delle Finanze, ha disposto per venerdì prossimo, 28 maggio 2010, il collocamento di titoli pubblici a medio e lungo termine aventi data di regolamento 1 giugno 2010. Trattasi, nello specifico, del collocamento di Certificati di Credito del Tesoro, offerti agli investitori ed ai risparmiatori in settima tranche con decorrenza 1º marzo 2010, scadenza 1º marzo 2017, e codice ISIN IT0004584204. I Cct da collocare sul mercato offrono al lordo un tasso di interesse semestrale indicizzato ai rendimenti dei Buoni Ordinari del Tesoro (Bot) a sei mesi più uno spread pari allo 0,15%; la prossima cedola, quella che scadrà l’1 settembre 2010, risulta essere già definita e corrisponde ad un rendimento lordo dello 0,47% tenendo conto dell’ultima asta Bot tenutasi nel mese precedente alla decorrenza della semestralità dei Certificati di Credito del Tesoro.

Tassi titoli di Stato: il confronto tra Italia e Germania

Quella attuale sui mercati finanziari è una fase di grande tensione e di nervosismo tra gli investitori non solo per l’azionario e per i mercati valutari, ma anche per il mercato dei titoli di Stato, i cui rendimenti registrano oramai ogni giorno una volatilità superiore alla media degli ultimi mesi. Il salvataggio della Grecia, e la rete di protezione da 750 miliardi a difesa dell’euro, non hanno infatti convinto del tutto i mercati. Intanto, ad inizio maggio il picco massimo di differenziale di tasso tra i titoli di Stato italiani e quelli tedeschi, con scadenza a dieci anni, a conferma di quanto detto, è stato pari a ben 147 punti base rispetto ad una media che nello scorso mese di aprile si è attestata a 83 punti base. A rilevarlo è l’Abi, Associazione Bancaria Italiana, nel suo Monthly Outlook del mese di maggio 2010, la quale ha inoltre rilevato, comunque, come il differenziale tra il decennale tedesco e quello italiano ad aprile sia rimasto sostanzialmente stabile rispetto alla media di marzo 2010 quando il valore era stato pari a 81 punti base.

Quella attuale sui mercati finanziari è una fase di grande tensione e di nervosismo tra gli investitori non solo per l’azionario e per i mercati valutari, ma anche per il mercato dei titoli di Stato, i cui rendimenti registrano oramai ogni giorno una volatilità superiore alla media degli ultimi mesi. Il salvataggio della Grecia, e la rete di protezione da 750 miliardi a difesa dell’euro, non hanno infatti convinto del tutto i mercati. Intanto, ad inizio maggio il picco massimo di differenziale di tasso tra i titoli di Stato italiani e quelli tedeschi, con scadenza a dieci anni, a conferma di quanto detto, è stato pari a ben 147 punti base rispetto ad una media che nello scorso mese di aprile si è attestata a 83 punti base. A rilevarlo è l’Abi, Associazione Bancaria Italiana, nel suo Monthly Outlook del mese di maggio 2010, la quale ha inoltre rilevato, comunque, come il differenziale tra il decennale tedesco e quello italiano ad aprile sia rimasto sostanzialmente stabile rispetto alla media di marzo 2010 quando il valore era stato pari a 81 punti base.

Gli acquisti delle banche centrali portano verso l’alto i Btp

La restrizione apposta agli spread per quel che riguarda l’ormai noto pacchetto di stimoli economici a favore della Grecia ha portato anche a un importante rialzo in relazione al settore secondario del nostro paese: in particolare, si può osservare come l’acquisto di titoli da parte delle principali banche centrali dell’Unione Europea è stata la molla decisiva in questo senso. Questi acquisti coordinati della Banca Centrale Europea rappresentano, secondo molti analisti, un movimento piuttosto aggressivo e che ha riguardato soprattutto i paesi maggiormente colpiti da questa sorta di allargamento, vale a dire le nazioni esposte come la Grecia, la Spagna e il Portogallo. Le rilevazioni più importanti e da monitorare con maggiore attenzione sono i differenziali tra il Btp e il Bund della Germania, in particolare la scadenza a dieci anni.

La restrizione apposta agli spread per quel che riguarda l’ormai noto pacchetto di stimoli economici a favore della Grecia ha portato anche a un importante rialzo in relazione al settore secondario del nostro paese: in particolare, si può osservare come l’acquisto di titoli da parte delle principali banche centrali dell’Unione Europea è stata la molla decisiva in questo senso. Questi acquisti coordinati della Banca Centrale Europea rappresentano, secondo molti analisti, un movimento piuttosto aggressivo e che ha riguardato soprattutto i paesi maggiormente colpiti da questa sorta di allargamento, vale a dire le nazioni esposte come la Grecia, la Spagna e il Portogallo. Le rilevazioni più importanti e da monitorare con maggiore attenzione sono i differenziali tra il Btp e il Bund della Germania, in particolare la scadenza a dieci anni.

Irlanda: la situazione finanziaria potrebbe cancellare le aste dei titoli

Tra i cosiddetti paesi PIGS, l’Irlanda è forse quello di cui si parla di meno, ma il mondo degli investimenti deve fare attenzione a ciò che accade nella piccola repubblica; in effetti, come è stato annunciato pubblicato dalla National Treasury Management Agency (si tratta dell’agenzia che gestisce gli assets e le disponibilità finanziarie del governo di Dublino e che è conosciuto anche con l’acronimo Ntma), la “verde” nazione è pronta a eliminare del tutto l’emissione dei propri titoli di Stato che è in programma per il prossimo 15 maggio. Cosa ha spinto l’esecutivo irlandese a porre in essere un’iniziativa di questo tipo? Anzitutto, occorrerà ancora attendere queste due settimane che ci separano dall’effettiva data prevista per l’asta in questione, poi si procederà a valutare con la massima attenzione e cura quali saranno le condizioni di mercato di quel momento.

Tra i cosiddetti paesi PIGS, l’Irlanda è forse quello di cui si parla di meno, ma il mondo degli investimenti deve fare attenzione a ciò che accade nella piccola repubblica; in effetti, come è stato annunciato pubblicato dalla National Treasury Management Agency (si tratta dell’agenzia che gestisce gli assets e le disponibilità finanziarie del governo di Dublino e che è conosciuto anche con l’acronimo Ntma), la “verde” nazione è pronta a eliminare del tutto l’emissione dei propri titoli di Stato che è in programma per il prossimo 15 maggio. Cosa ha spinto l’esecutivo irlandese a porre in essere un’iniziativa di questo tipo? Anzitutto, occorrerà ancora attendere queste due settimane che ci separano dall’effettiva data prevista per l’asta in questione, poi si procederà a valutare con la massima attenzione e cura quali saranno le condizioni di mercato di quel momento.